Inflácia nafúkla tržby, no bez ziskových orgií

Hotelieri aj cestovný ruch sa vynorili nad hladinu. Reštaurácie sa ďalej kúpu v stratách. Herne a stávkové kancelárie krásne zarábajú, ale platia aj vysoké dane. Ako Slovnaft, ktorému z rekordného hrubého zisku odkrojili 60%.

Keďže viaceré významné podniky otáľali so zverejnením výsledkov za uplynulý účtovný rok až do júla, FinStat pripravil analýzu vybraných odvetví, ktoré najviac zaujímajú bežných občanov, o týždeň neskôr. Z nej vyplýva, že k 17.7.2023 zverejnilo účtovnú závierku za rok 2022 vyše 258-tisíc nefinančných spoločností, čo je zhruba o 13-tisíc firiem viac ako v porovnateľnom období minulého roka.

Inflácia na Slovensku dosiahla vlani historický rekord. Preto neprekvapuje, že nefinančným podnikom vzrástli tržby rýchlejšie ako v roku 2021. Zhruba o pätinu (251,1 mld. EUR). No čistý zisk stúpol len o 14% na 11,3 mld. EUR. Predvlani pritom vyskočil až o polovicu, za čo však mohol útlm podnikateľskej aktivity v bázickom prvom pandemickom roku 2020, ktorý sa premietol aj do prepadu hrubého domáceho produktu.

Lanské zaostávanie dynamiky zisku za tržbami sa tak podpísalo pod zhoršenie ich rentability, ktorá v roku 2022 klesla o štvrť percentného bodu. Nefinančné podniky tak z každého utŕženého eura premenili na čistý zisk 4,5 centa. Žiadne ziskové eldorádo sa teda nekonalo.

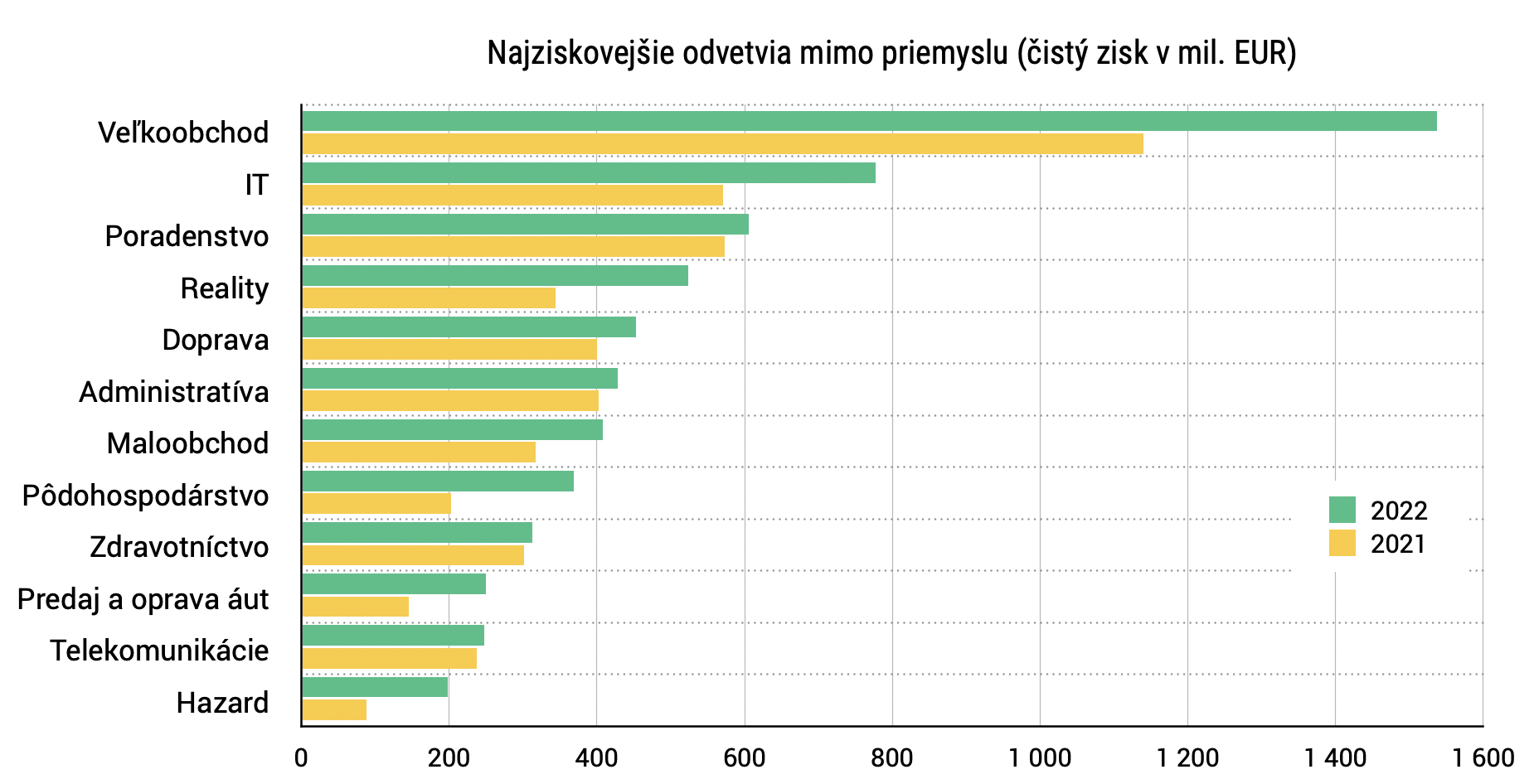

| 2022 | 2021 | |

| Veľkoobchod | 1 537,3 mil. € | 1 140,3 mil. € |

| IT | 777,8 mil. € | 570,5 mil. € |

| Poradenstvo | 605,6 mil. € | 572,7 mil. € |

| Reality | 524,1 mil. € | 344,4 mil. € |

| Doprava | 452,5 mil. € | 399,9 mil. € |

| Administratíva | 427,7 mil. € | 402,3 mil. € |

| Maloobchod | 408 mil. € | 317 mil. € |

| Pôdohospodárstvo | 368,5 mil. € | 202,7 mil. € |

| Zdravotníctvo | 312,9 mil. € | 300,9 mil. € |

| Predaj a oprava áut | 249,4 mil. € | 145,4 mil. € |

| Telekomunikácie | 246,9 mil. € | 237,1 mil. € |

| Hazard | 198,5 mil. € | 88,3 mil. € |

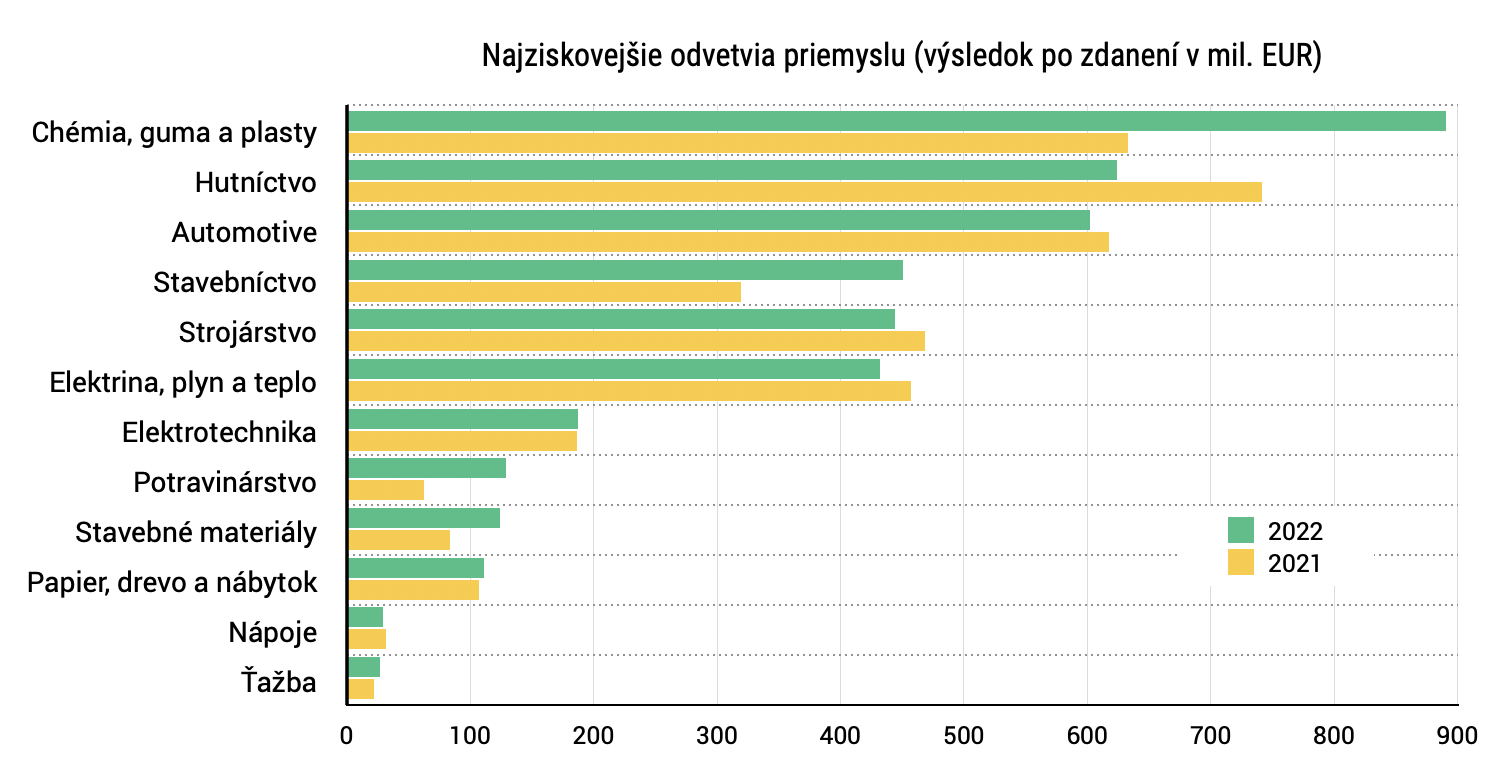

| 2022 | 2021 | |

| Chémia, guma a plasty | 890,3 mil. € | 632,6 mil. € |

| Hutníctvo | 624 mil. € | 741,3 mil. € |

| Automotive | 602,0 mil. € | 617,6 mil. € |

| Stavebníctvo | 450,2 mil. € | 319,1 mil. € |

| Strojárstvo | 444,5 mil. € | 468,8 mil. € |

| Elektrina, plyn a teplo | 432,1 mil. € | 457,1 mil. € |

| Elektrotechnika | 187,6 mil. € | 186,1 mil. € |

| Potravinárstvo | 129,1 mil. € | 62,6 mil. € |

| Stavebné materiály | 124,2 mil. € | 83,5 mil. € |

| Papier, drevo a nábytok | 111 mil. € | 107,2 mil. € |

| Nápoje | 29,1 mil. € | 31,9 mil. € |

| Ťažba | 26,9 mil. € | 21,7 mil. € |

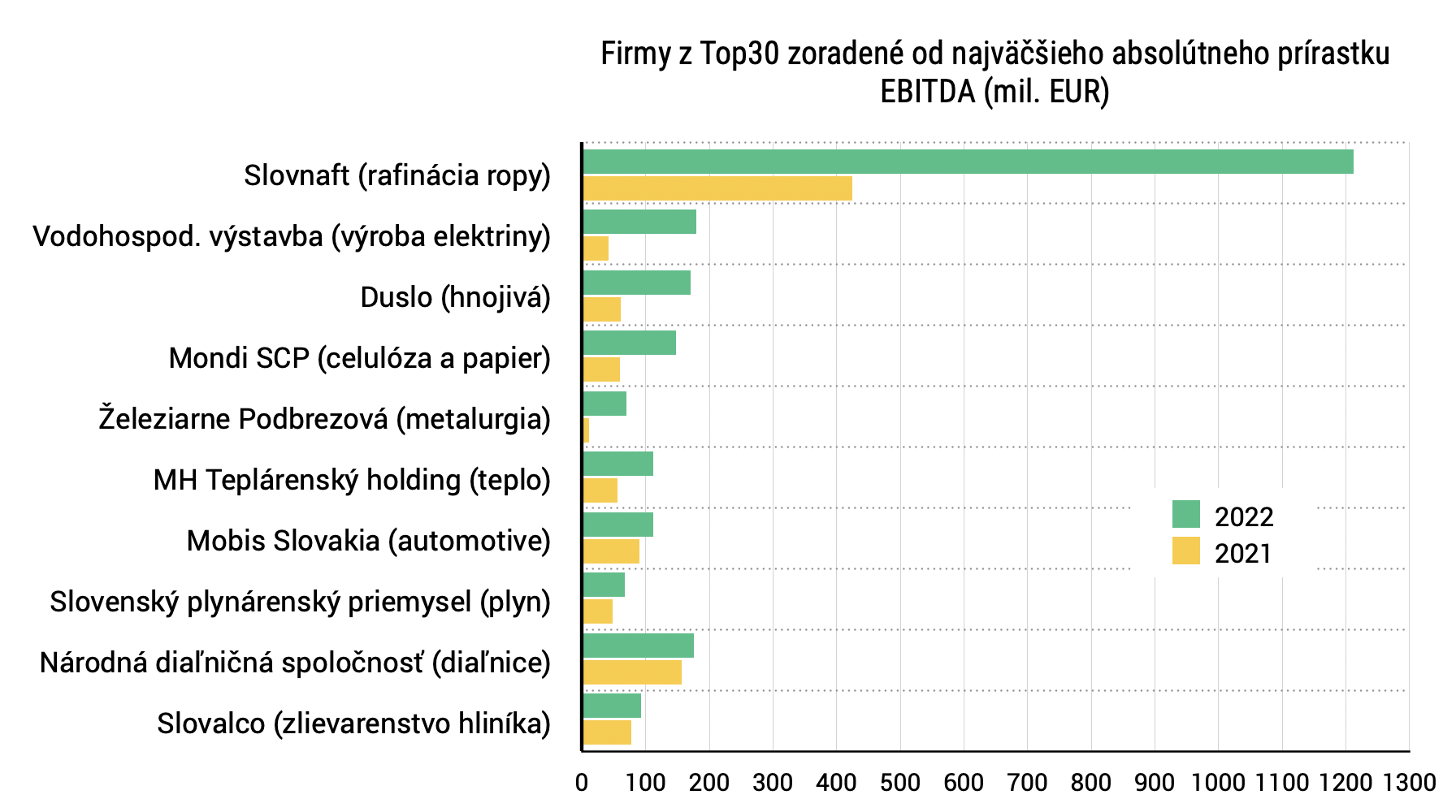

Top30 podľa EBITDA

Na rozdiel od predchádzajúceho roka rast nefinančného sektora vlani iba mierne potiahli najväčšie podniky zoradené podľa ukazovateľa EBITDA. Je to najhrubší ziskový parameter, ktorý hovorí o tom, koľko peňazí z tržieb zostane firme po odrátaní výrobných nákladov (vrátane práce) na financovanie odpisov, úrokov, daní a zisku pre akcionárov. EBITDA vlani stúpla top tridsiatke o desatinu na 6,5 miliardy eur, kým celej nefinančnej sfére vzrástla o 8,7% na 21,5 miliardy eur.

Zásadne k tomu prispeli najmä bratislavská rafinéria Slovnaft, ktorá sa tešila z výnimky na dovoz lacnej ruskej potrubnej ropy, zatiaľ čo ceny jej palív explodovali. Ďalej štátna Vodohospodárska výstavba (VV), ktorá vyrába lukratívnu elektrinu na vodných dielach na Dunaji a Váhu, oživší šaliansky výrobca hnojív Duslo, ružomberské papierne Mondi SCP či Železiarne Podbrezová, alebo štátny MH teplárenský holding (MHTH), ktorý k 1.5.2022 absorboval päť menších a dlhodobo stratových štátnych teplární.

Naopak, výrazný pokles EBITDA popri košických oceliaroch zaznamenali aj štátny SEPS, púchovský výrobca pneumatík Continental Matador Rubber, žilinská i trnavská automobilka alebo prevádzkovateľ plynovodov eustream. No ten sa napriek jej zníženiu teší, spolu so sesterskou SPP – distribúcia, marži EBITDA vysoko nad 80%. Čo by zato iní dali?!

| 2022 | 2021 | |

| Slovnaft (rafinácia ropy) | 1 212 mil. € | 425 mil. € |

| Vodohospodárstva výstavba (výroba elektriny) | 179 mil. € | 42 mil. € |

| Duslo (hnojivá) | 170 mil. € | 61 mil. € |

| Mondi SCP (celulóza a papier) | 148 mil. € | 60 mil. € |

| Železiarne Podbrezová (metalurgia) | 70 mil. € | 11 mil. € |

| MH Teplárenský holding (teplo) | 112 mil. € | 55 mil. € |

| Mobis Slovakia (automotive) | 112 mil. € | 90 mil. € |

| Slovenský plynárenský priemysel (plyn) | 67 mil. € | 48 mil. € |

| Národná diaľničná spoločnosť (diaľnice) | 175 mil. € | 157 mil. € |

| Slovalco (zlievarenstvo hliníka) | 93 mil. € | 77 mil. € |

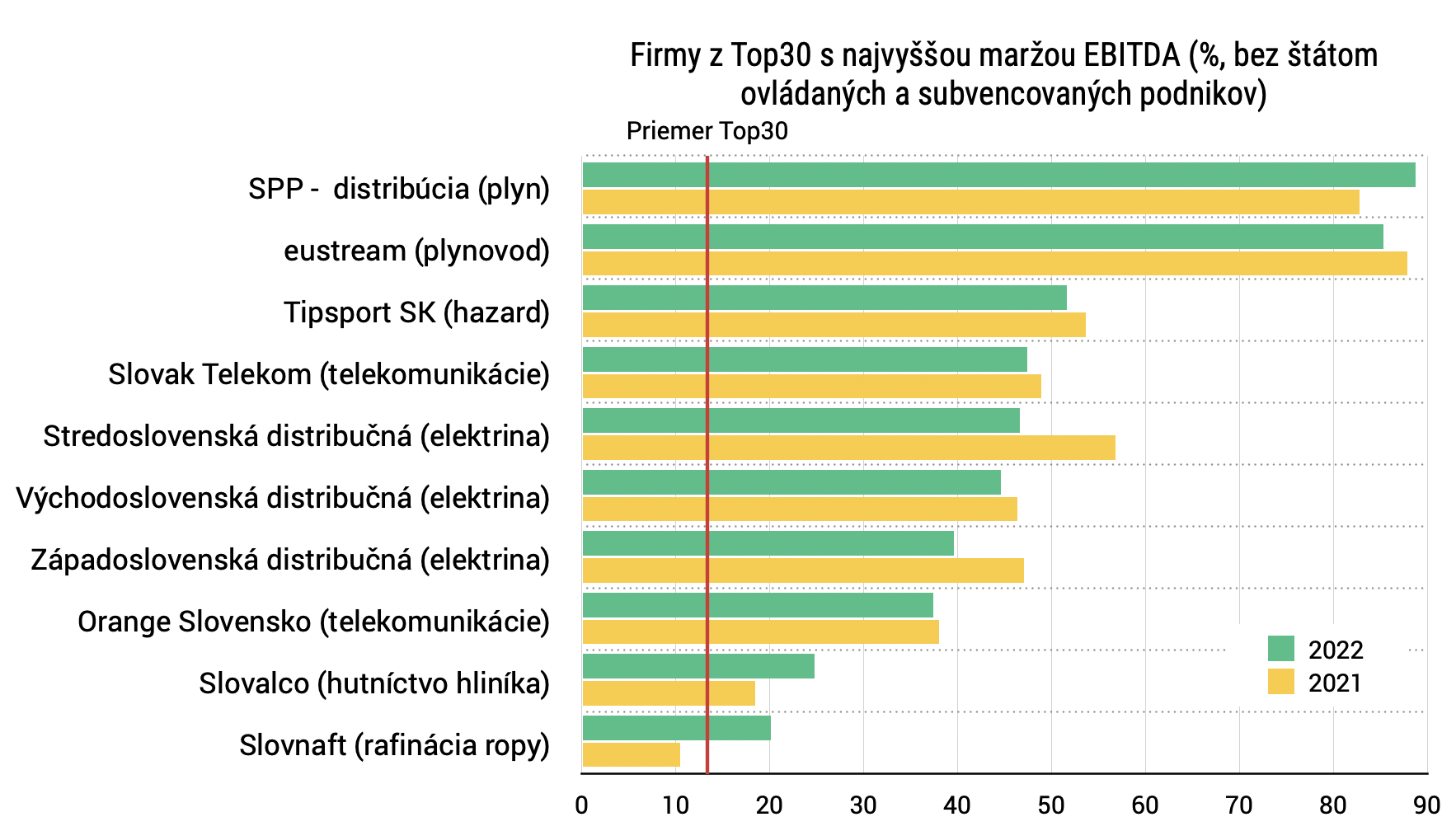

| 2022 | 2021 | |

| SPP – distribúcia (plyn) | 88,8 % | 82,8 % |

| eustream (plynovod) | 85,3 % | 87,9 % |

| Tipsport SK (hazard) | 51,6 % | 53,7 % |

| Slovak Telekom (telekomunikácie) | 47,4 % | 48,9 % |

| Stredoslovenská distribučná (elektrina) | 46,6 % | 56,8 % |

| Východoslovenská distribučná (elektrina) | 44,6 % | 46,4 % |

| Západoslovenská distribučná (elektrina) | 39,6 % | 47,1 % |

| Orange Slovensko (telekomunikácie) | 37,4 % | 38,0 % |

| Slovalco (hutníctvo hliníka) | 24,8 % | 18,5 % |

| Slovnaft (rafinácia ropy) | 20,1 % | 10,5 % |

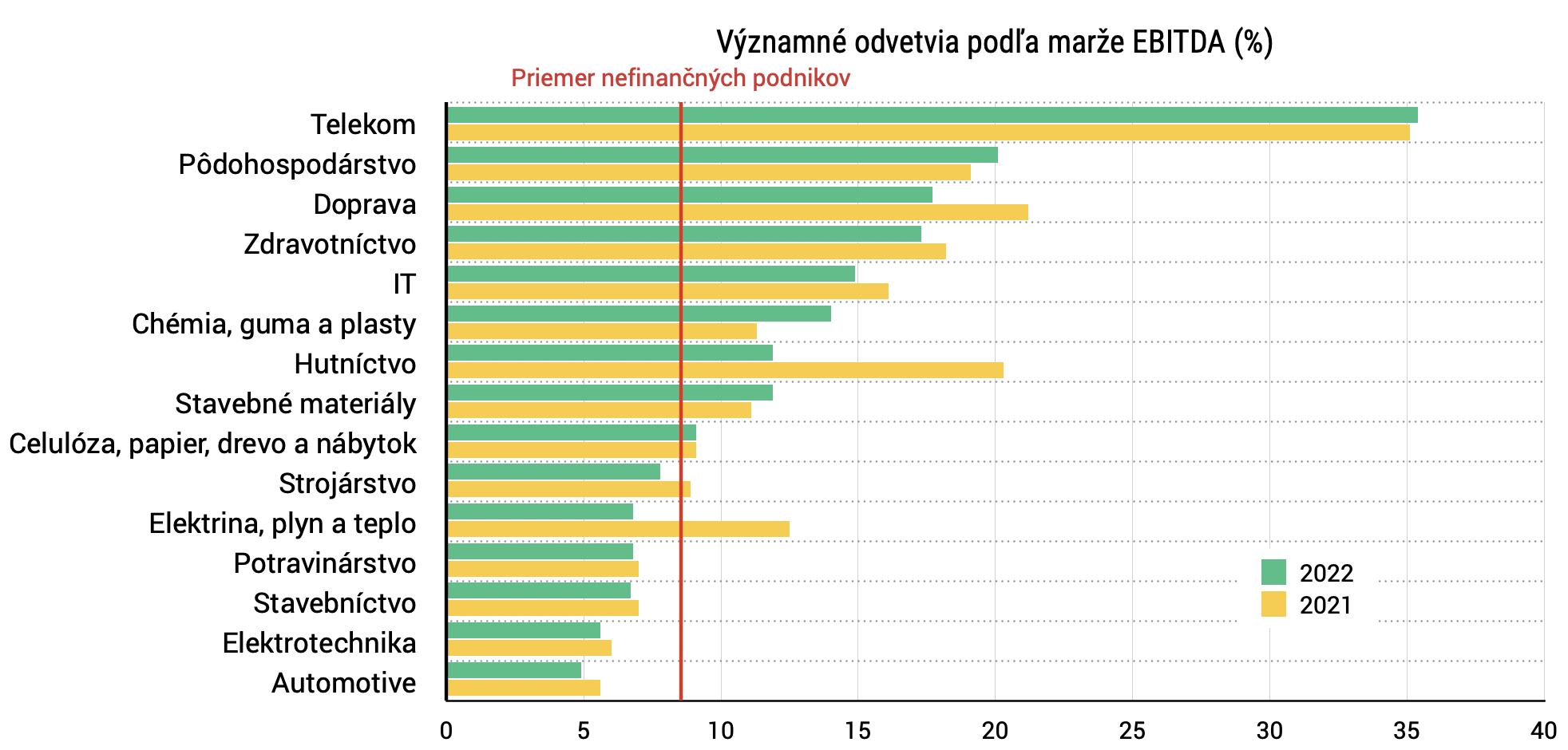

A práve v tomto pomerovom ukazovateli top tridsiatka nefinančný sektor ťahala minimálne. Zatiaľ čo marža EBITDA (čo je podiel EBITDA na celkových tržbách) klesla kohorte nefinančných podnikov bezmála o jeden percentný bod pod 8,6% (vlani o pol percentného bodu stúpla), tridsiatke najväčších klesla o 1,3-percentného bodu (13,4%). A bez vplyvu Slovnaftu a U.S. Steelu sa znížila dokonca o poldruha percentného bodu (12,5%).

Poradím rebríčka Top30 podľa EBITDA ešte zamiešajú zahraničné maloobchodné reťazce Lidl, Tesco a Kaufland, a možno aj nitrianska automobilka Jaguar Land Rover, ktoré zverejnia výsledky v závere leta. Dostane sa doň tiež Nafta Gbely, ktorá v zásobníkoch na Záhorí uskladňuje zemný plyn, a tento rok so zverejnením rekordných čísel v Registri účtovných závierok výrazne mešká. Naopak, chýbať v rebríčku bude tretí mobilný operátor O2, ktorý sa pred rokom rozdelil na dve dcérske firmy. Kým prevádzkovateľ siete O2 Networks už výsledky zverejnil (zostal tesne pred bránami Top30), na čísla obchodnej vetvy O2 Slovakia stále čakáme.

| 2022 | 2021 | |

| Telekom | 35,4 % | 35,1 % |

| Pôdohospodárstvo | 20,1 % | 19,1 % |

| Doprava | 17,7 % | 21,2 % |

| Zdravotníctvo | 17,3 % | 18,2 % |

| IT | 14,9 % | 16,1 % |

| Chémia, guma a plasty | 14 % | 11,3 % |

| Hutníctvo | 11,9 % | 20,3 % |

| Stavebné materiály | 11,9 % | 11,1 % |

| Celulóza, papier, drevo a nábytok | 9,1 % | 9,1 % |

| Strojárstvo | 7,8 % | 8,9 % |

| Elektrina, plyn a teplo | 6,8 % | 12,5 % |

| Potravinárstvo | 6,8 % | 7,0 % |

| Stavebníctvo | 6,7 % | 7,0 % |

| Elektrotechnika | 5,6 % | 6,0 % |

| Automotive | 4,9 % | 5,6 % |

Dotované tučné zisky

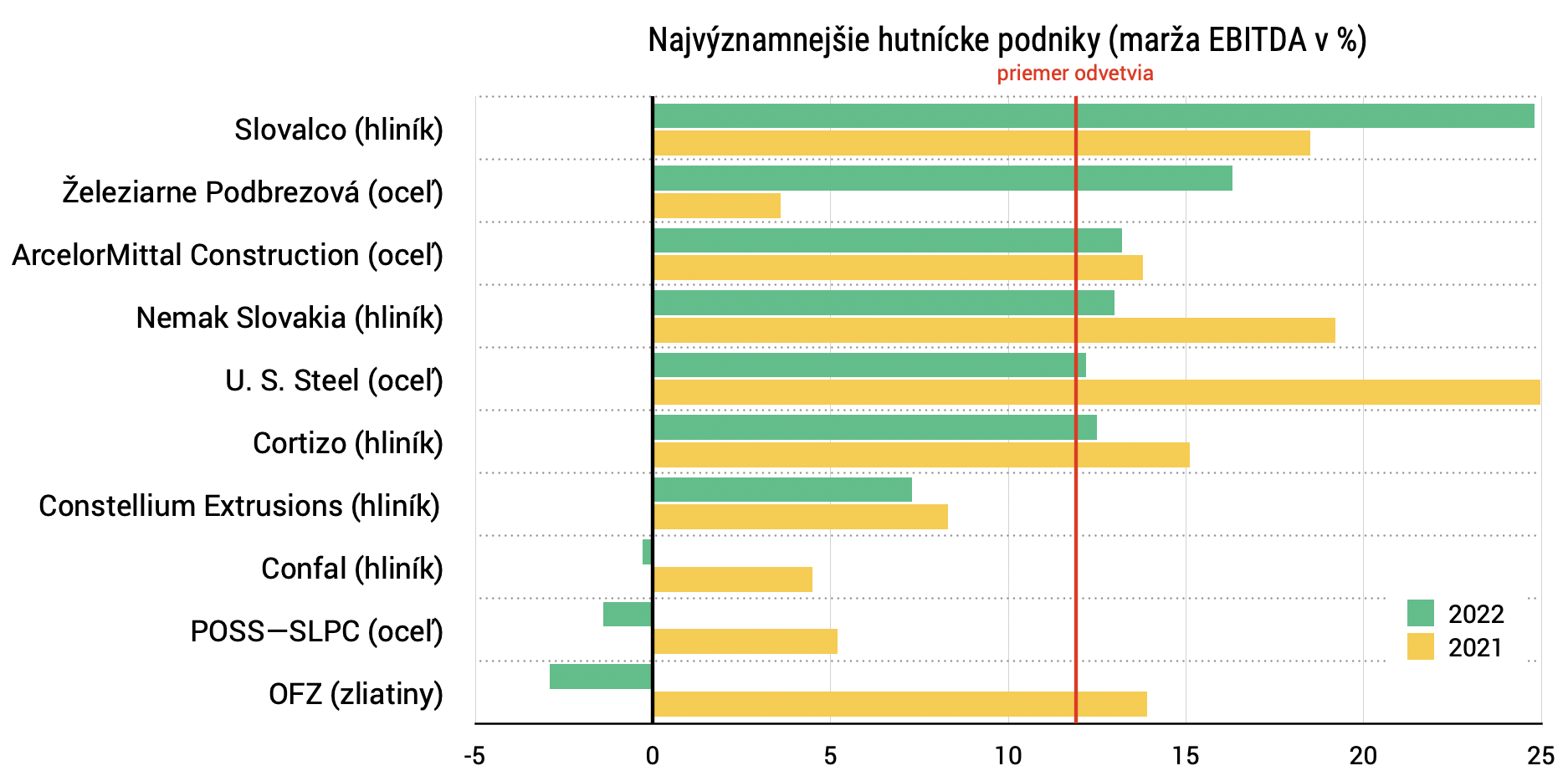

EBITDU v Top30 najviac ovplyvnili dva priemyselné giganty: Slovnaftu sa prakticky strojnásobila a železiarňam U.S. Steel Košice (USS) padla na polovicu. No i tak východniarska dcéra amerických oceliarov zaznamenala vlani štvrtý najlepší čistý zisk za uplynulých 15 rokov. Vrátane historického rekordu z predchádzajúceho roku zarobila na Slovensku takmer jednu miliardu eur po zdanení. A hoci jej marža EBITDA klesla na polovicu, stále prevyšuje odvetvový priemer. Napriek tomu sa koncom vlaňajška košickí oceliari nezdráhali žiadať štát o pomoc s drahými energiami a zo 40-miliónového balíka vyčleneného pre veľké firmy získali najviac. Bezmála 12 miliónov eur. Ich čistý zisk pritom dosiahol bezmála 333 miliónov eur.

Druhá najvyššia subvencia v hutníctve putovala do Železiarní Podbrezová (2,1 milióna eur). Tie sa pritom chválili tým, že si energie zakontrahovali včas a za dobré ceny. A teraz sa pochválili vlaňajším čistým ziskom, ktorý sa im prakticky zdeväťnásobil prinajmenšom na 15-ročné maximum. Vďaka tomu sa predrali do Top 30 podľa EBITDA a zaznamenali najvyšší prírastok marže po dvoch štátnych nováčikoch v rebríčku (VV a MHTH).

Vyššiu maržu EBITDA z veľkých metalurgických podnikov zaznamenala už iba žiarska hlinikáreň Slovalco, ktorá dávala prácu štyrom stovkám zamestnancov. Od vlaňajšieho leta utlmovala výrobu, ktorú v januári ukončila úplne. A hoci sa jej výrazne zvýšil aj prevádzkový profit, podstatnú časť čistého zisku (druhý najvyšší v odvetví po USS) predstavuje čistý výnos z predaja pôvodne lacno nakúpenej elektriny (182 mil. EUR).

Po očistení výsledkov odvetvia o uvedených troch rekordmanov je obraz hutníctva menej lichotivý. Menším hráčom klesla EBITDA o štvrtinu, čistý zisk padol na polovicu. A marža EBITDA a najmä rentabilita tržieb klesla pod priemer celej nefinančnej sféry. K prepadu zisku v odvetví prispeli najmä Oravské ferozliatinárske závody (OFZ), ktoré už vlani prepustili vyše polovice zamestnancov a chystajú presun výroby do Uzbekistanu, a najmä spracovateľ medi Kovohuty Krompachy. Ten z tržieb nedokázal pokryť ani medzispotrebu a zaznamenal tak najvyššiu stratu v odvetví (-7,6 mil. EUR).

| 2022 | 2021 | |

| Slovalco (hliník) | 24,8 % | 18,5 % |

| Železiarne Podbrezová (oceľ) | 16,3 % | 3,6 % |

| ArcelorMittal Construction (oceľ) | 13,2 % | 13,8 % |

| Nemak Slovakia (hliník) | 13,0 % | 19,2 % |

| U. S. Steel (oceľ) | 12,2 % | 25,4 % |

| Cortizo (hliník) | 12,5 % | 15,1 % |

| Constellium Extrusions (hliník) | 7,3 % | 8,3 % |

| Confal (hliník) | -0,3 % | 4,5 % |

| POSS—SLPC (oceľ) | -1,4 % | 5,2 % |

| OFZ (zliatiny) | -2,9 % | 13,9 % |

Čierne zlato sa opäť blyští

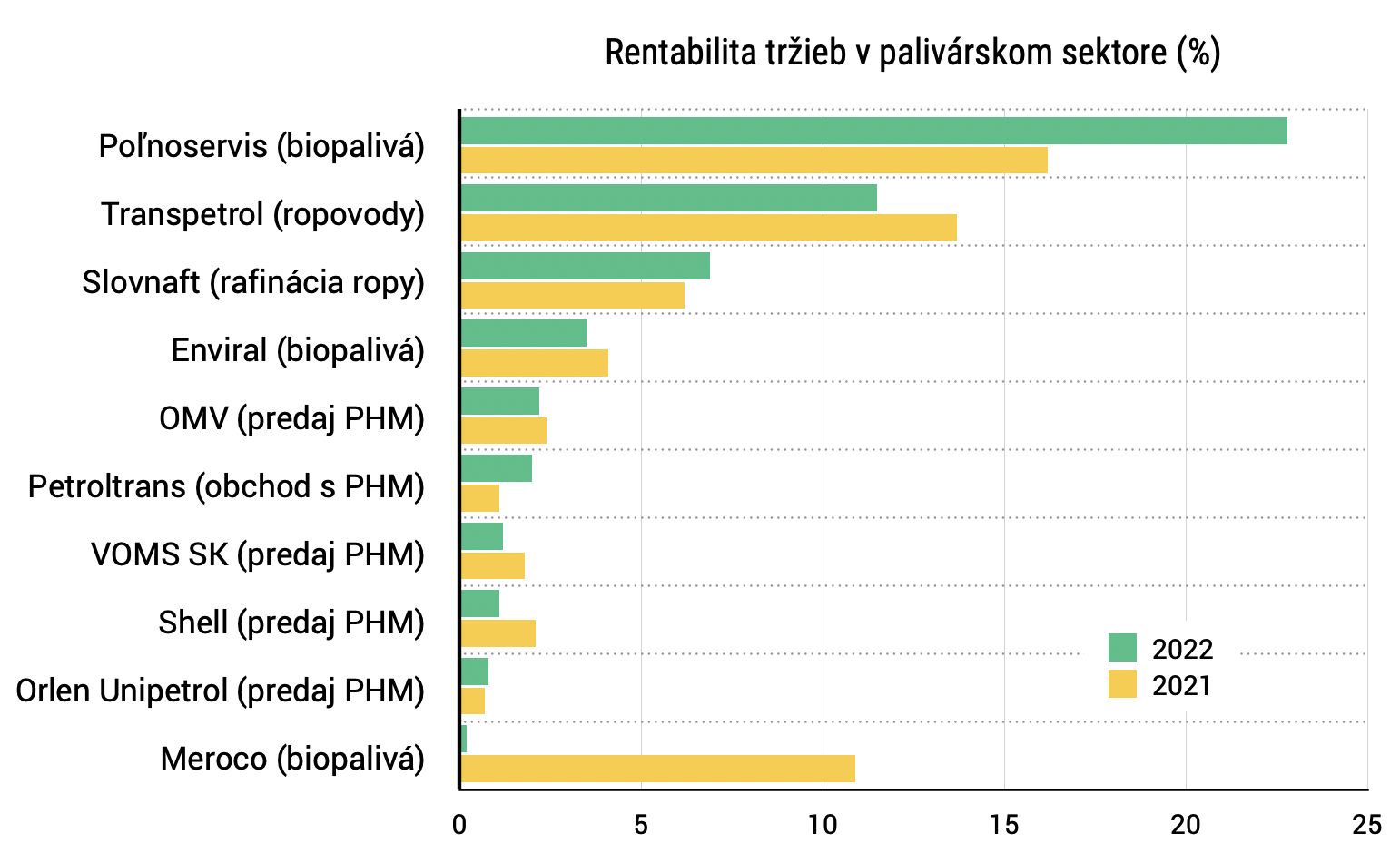

Rafinácia ropy zaznamenala v roku 2020 pre prepad dopytu najhorší hospodársky výsledok zo všetkých odvetví. Strata prevýšila 82 miliónov eur. O rok neskôr sa Slovnaft, prakticky jediná petrochemická firma na Slovensku, zaradil čistým profitom hneď za košického oceliara, najziskovejšiu firmu roka 2021. A vlani rafinéria tromfla aj východniarov, keď jej čistý zisk vyskočil skoro o dve tretiny na 415 miliónov eur. Kým náklady na materiál a energie jej stúpli medziročne o miliardu eur, tržby bezmála o dve.

Ešte výraznejší nárast tak Slovnaft zaznamenal v hospodárskom výsledku pred zdanením, ktorý sa medziročne viac ako strojnásobil na vyše jednu miliardu eur. Prevýšil aj hrubý zisk U.S. Steelu v jeho rekordnom roku 2021. Z toho zároveň vyplýva, že na dani z príjmov Slovnaft odviedol do štátneho rozpočtu viac ako 625 miliónov eur, teda toľko, čo zaplatilo ďalších 15 najväčších daňovníkov medzi nefinančnými podnikmi dohromady.

Na rozdiel od bratislavskej rafinérie sa najvýznamnejším predajcom pohonných hmôt profit vlani nezmenil. Dohromady zarobili toľko, čo traja výrobcovia biopalív. No tým zisk klesol o tretinu, keďže nárast nákladov na materiál a energie vysal leopoldovskému Merocu skoro celý hospodársky výsledok. V obchode s palivami bol výraznou výnimkou iba popradský veľkoobchodník Petroltrans, ktorý zarobil hlavne na exporte nafty a benzínu do krajín mimo EÚ.

Druhý najväčší prírastok EBITDA v chemickom priemysle vykázalo Duslo Šaľa, a to napriek tomu, že sa mu náklady na plyn, hlavný vstup vo výrobe hnojív, zdvojnásobili. Tržby však stúpli výraznejšie, vďaka čomu si firma, ktorú štát vlani podporil viac ako dvojmiliónovou dotáciou na drahú elektrinu, prišla na takmer 108 miliónov eur po zdanení. Je to len o čosi menej, ako zarobila za predchádzajúcich desať rokov dokopy.

Bez Slovnaftu a Dusla sú čísla slovenskej chémie menej ohurujúce. Klesla jej EBITDA aj čistý zisk, hoci marža EBITDA i rentabilita tržieb sa udržali tesne nad priemerom nefinančného sektora. Za zhoršenie môže najmä púchovský výrobca pneumatík Continental Matador Rubber, Meroco a výrobca plastových okien Slovaktual. Zisk výrobcu základnej chémie Fortischem nafúkli výnosy z predaja elektriny (29,8 mil. EUR), kým Stachema prispela odvetviu tučným ziskom z predaja cenných papierov (26,9 mil. EUR).

| 2022 | 2022 | |

| Poľnoservis (biopalivá) | 29,2 % | 20,8 % |

| Slovnaft (rafinácia ropy a primárne plasty) | 20,1 % | 10,5 % |

| Duslo (hnojivá) | 16,6 % | 10,6 % |

| Continental Matador Truck Tires (pneumatiky) | 15,8 % | 17,8 % |

| Continental Matador Rubber (pneumatiky) | 13,6 % | 23,8 % |

| Slovaktual (plastové okná) | 12,4 % | 20,2 % |

| Haleon Levice (zubné pasty) | 8,3 % | 8,2 % |

| Nexis Fibers (umelé vlákna) | 6,9 % | 10,2 % |

| ContiTech Vibration Control (plasty pre automotive) | 6,2 % | 7,7 % |

| Forischem (chémia) | -2,2 % | -2,1 % |

| 2022 | 2021 | |

| Poľnoservis (biopalivá) | 22,8 % | 16,2 % |

| Transpetrol (ropovody) | 11,5 % | 13,7 % |

| Slovnaft (rafinácia ropy) | 6,9 % | 6,2 % |

| Enviral (biopalivá) | 3,5 % | 4,1 % |

| OMV (predaj PHM) | 2,2 % | 2,4 % |

| Petroltrans (obchod s PHM) | 2,0 % | 1,1 % |

| VOMS SK (predaj PHM) | 1,2 % | 1,8 % |

| Shell (predaj PHM) | 1,1 % | 2,1 % |

| Orlen Unipetrol (predaj PHM) | 0,8 % | 0,7 % |

| Meroco (biopalivá) | 0,2 % | 10,9 % |

| Benzinol (predaj PHM) | -0,6 % | 1,5 % |

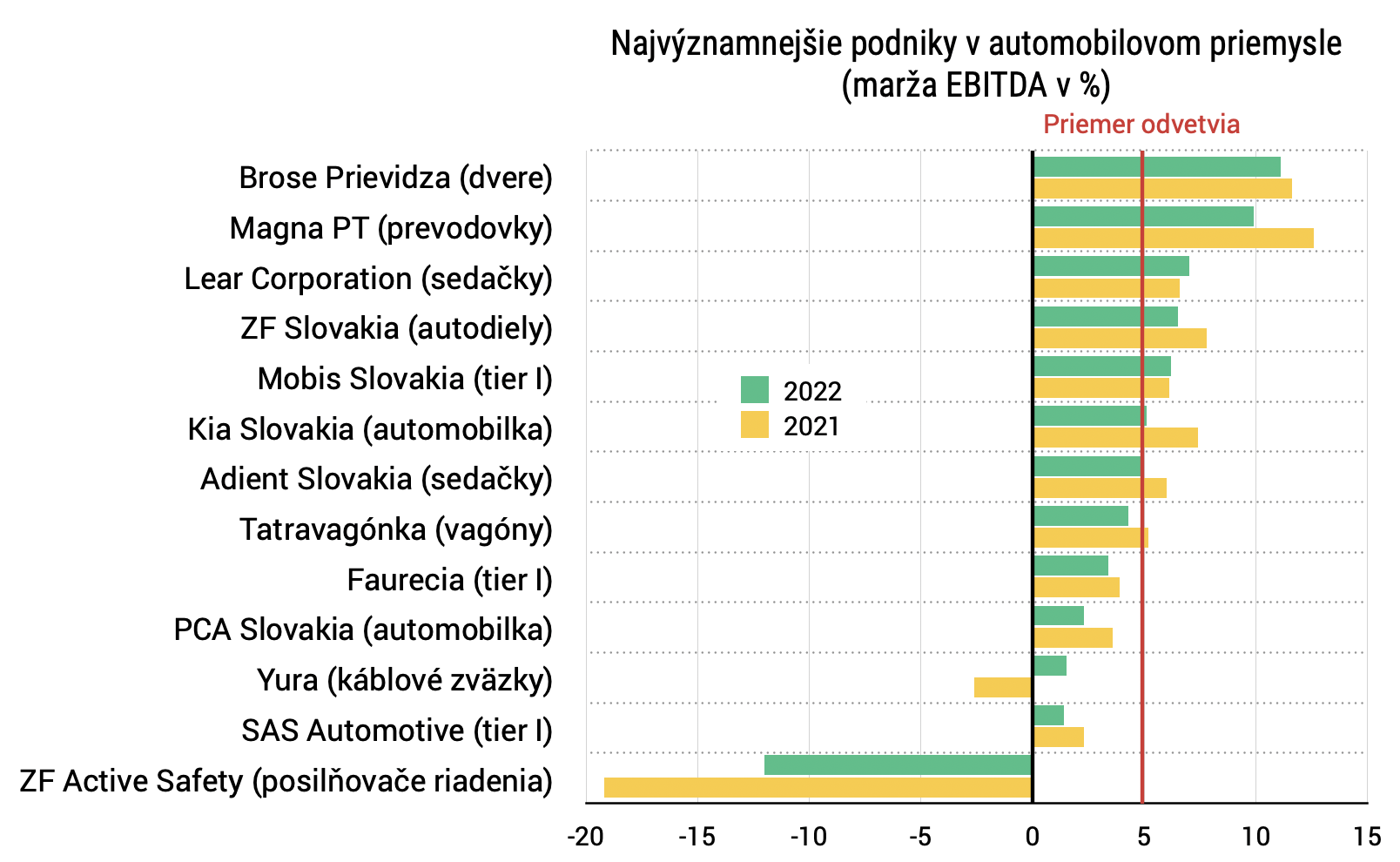

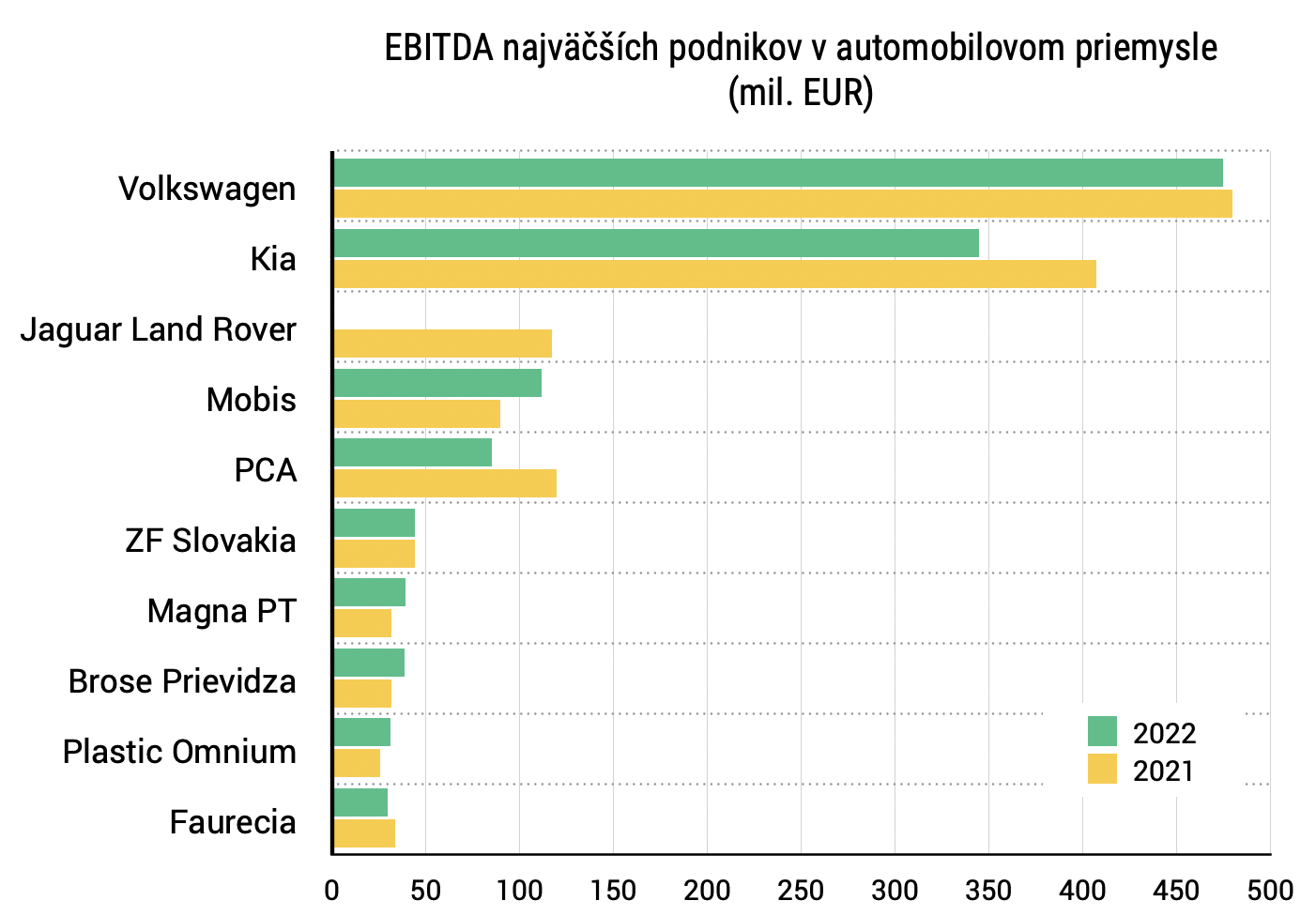

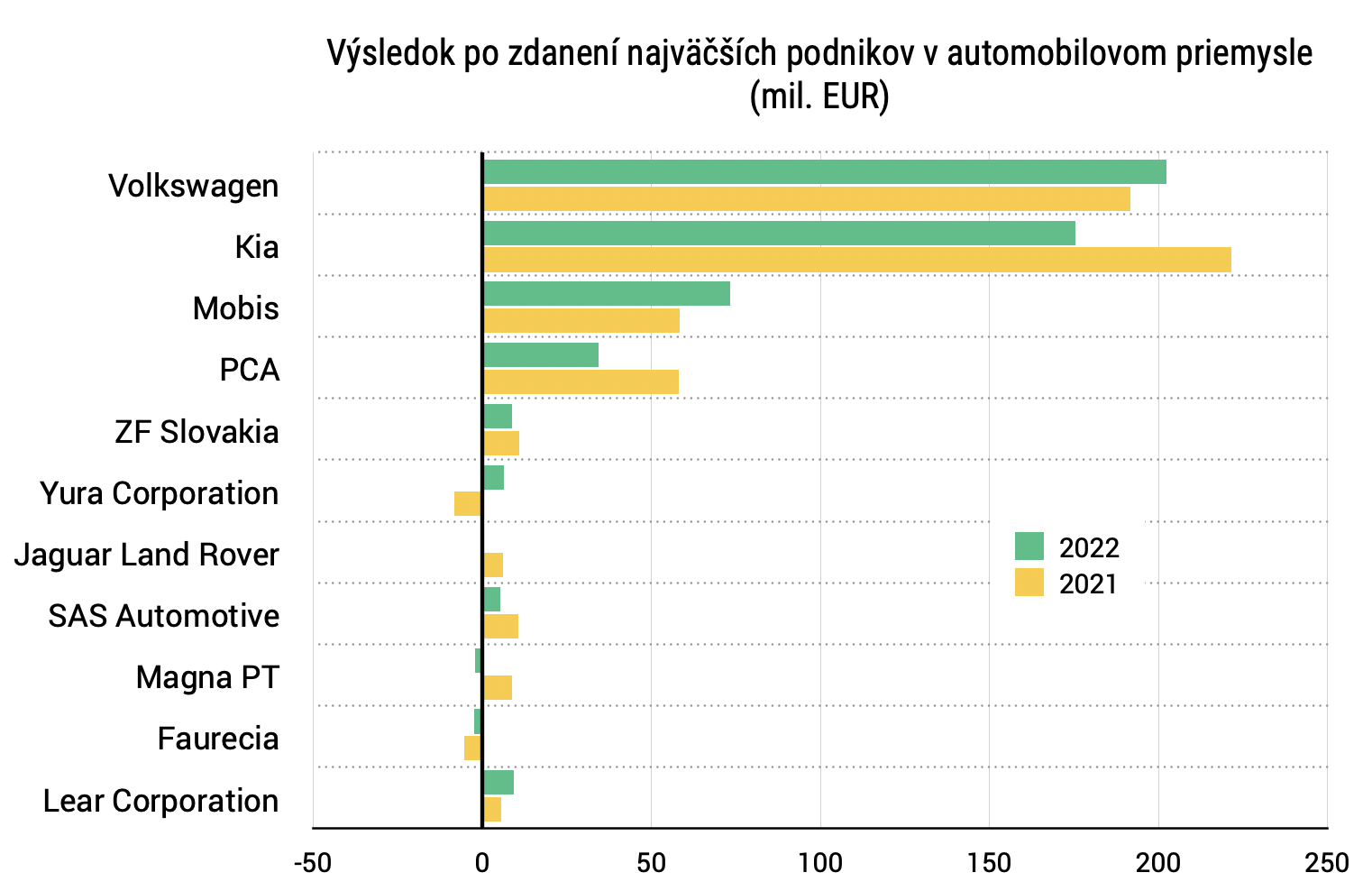

Kia zaradila spiatočku

Kým chemický a hutnícky priemysel maržu EBITDA v slovenskej ekonomike vlani skôr dvíhali, elektrotechnika, strojárstvo či automotive, dlhoročné priemyselné opory, ju znižovali. Hoci tržby automobilového priemyslu stúpli o jednu osminu, čistý zisk stagnoval pri 600 miliónoch eur. Dramaticky tak zaostáva za skoro miliardou eur z predpandemického roka 2019.

O stagnáciu EBITDA aj profitu sa zaslúžili hlavne automobilky, keďže väčšina veľkých subdodávateľov si tieto agregáty skôr vylepšila. Najväčší pokles profitu zaznamenala žilinská Kia. Neustriehla výrobné náklady a razom sa zaradila späť za Volkswagen, ktorý vlani na jednu sezónu vystriedala na pozícii najziskovejšieho hráča odvetvia. Slabší hospodársky výsledok si z rovnakých dôvodov zaknihovala aj trnavská automobilka PCA.

Zatiaľ najmenší nitriansky závod Jaguar Land Rover vykazuje tržby odlišnou metodikou. Preto ho s ostatnými automobilkami treba porovnávať hlavne cez EBITDA a zisk. V účtovnom roku 2021, ktorý skončil v marci 2022, mu čistý profit klesol. No EBITDA presiahla 117 miliónov eur, čo je oveľa viac, ako dosiahol trnavský konkurent v účtovnom roku 2022. Ak by v Nitre dokázali tento hrubý ziskový parameter udržať, stali by sa treťou najväčšou automobilkou v SR.

| 2022 | 2021 | |

| Brose Prievidza (dvere) | 11,1 % | 11,6 % |

| Magna PT (prevodovky) | 9,9 % | 12,6 % |

| Lear Corporation (sedačky) | 7,0 % | 6,6 % |

| ZF Slovakia (autodiely) | 6,5 % | 7,8 % |

| Mobis Slovakia (tier I) | 6,2 % | 6,1 % |

| Kia Slovakia (automobilka) | 5,1 % | 7,4 % |

| Adient Slovakia (sedačky) | 5,0 % | 6,0 % |

| Tatravagónka (vagóny) | 4,3 % | 5,2 % |

| Faurecia (tier I) | 3,4 % | 3,9 % |

| PCA Slovakia (automobilka) | 2,3 % | 3,6 % |

| Yura (káblové zväzky) | 1,5 % | -2,6 % |

| SAS Automotive (tier I) | 1,4 % | 2,3 % |

| ZF Active Safety (posilňovače riadenia) | -12 % | -19,2 % |

| 2022 | 2021 | |

| Volkswagen | 474,5 mil. € | 479,7 mil. € |

| Kia | 344,5 mil. € | 407,2 mil. € |

| Jaguar Land Rover | 117,2 mil. € | |

| Mobis | 111,5 mil. € | 89,8 mil. € |

| PCA | 85,2 mil. € | 119,6 mil. € |

| ZF Slovakia | 44,1 mil. € | 44,2 mil. € |

| Magna PT | 39,1 mil. € | 31,6 mil. € |

| Brose Prievidza | 38,5 mil. € | 31,8 mil. € |

| Plastic Omnium | 31,2 mil. € | 25,5 mil. € |

| Faurecia | 29,6 mil. € | 33,8 mil. € |

| 2022 | 2021 | |

| Volkswagen | 202,4 mil. € | 191,7 mil. € |

| Kia | 175,5 mil. € | 221,7 mil. € |

| Mobis | 73,4 mil. € | 58,5 mil. € |

| PCA | 34,3 mil. € | 58,2 mil. € |

| ZF Slovakia | 8,9 mil. € | 10,9 mil. € |

| Yura Corporation | 6,4 mil. € | -8,3 mil. € |

| Jaguar Land Rover | 6,0 mil. € | |

| SAS Automotive | 5,3 mil. € | 10,6 mil. € |

| Magna PT | -2,1 mil. € | 8,8 mil. € |

| Faurecia | -2,3 mil. € | -5,4 mil. € |

| Lear Corporation | 9,4 mil. € | 5,7 mil. € |

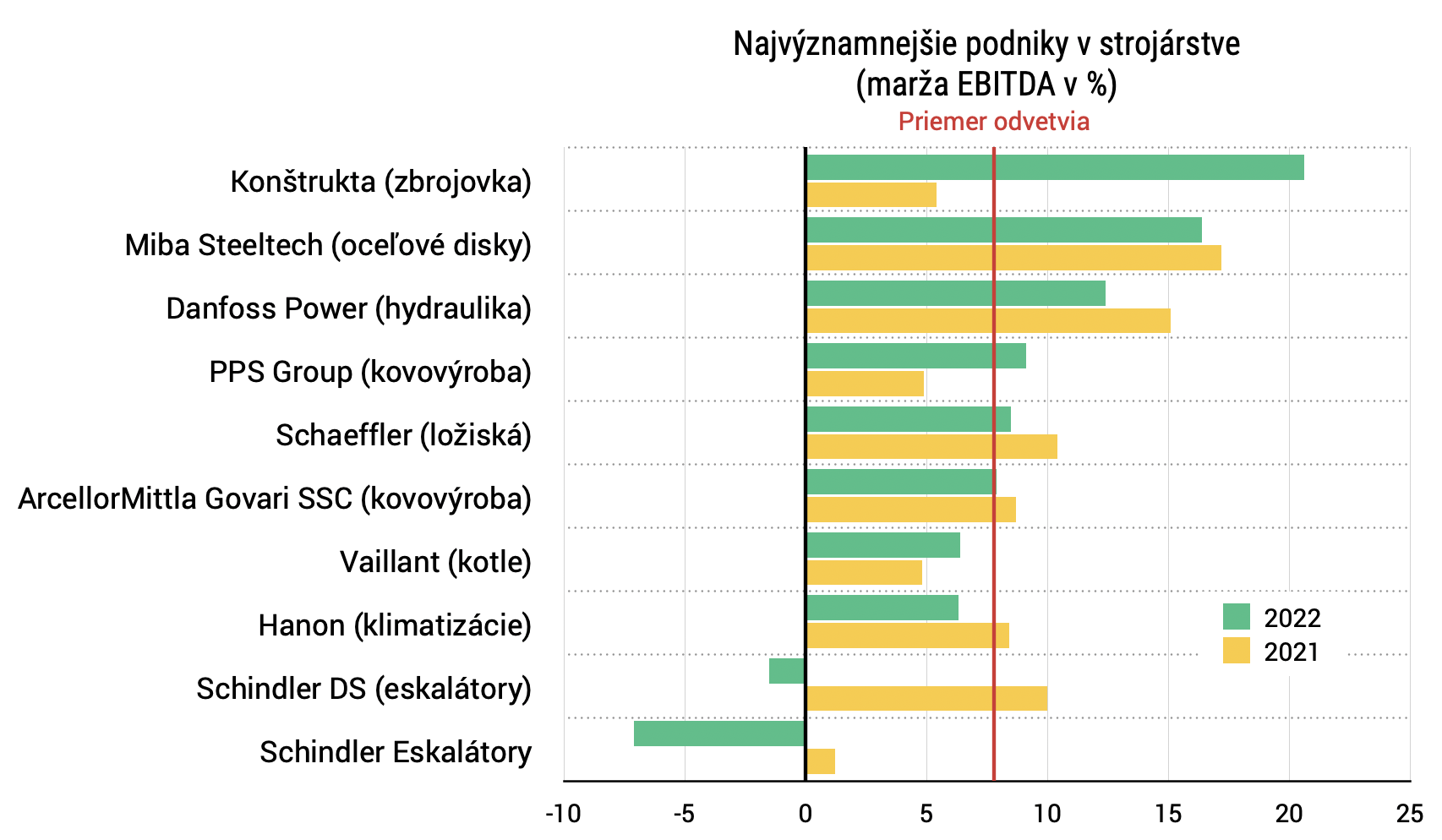

Strojárom tržby síce vzrástli až o pätinu. No ich zisk, po očistení o vplyv firmy GGB Slovakia, ktorá si v roku 2021 profit prilepšila výnosmi z dlhodobého finančného majetku (28 miliónov eur), vlani stagnoval. Lídrovi odvetvia, skupine Schaeffler, EBITDA klesla a zisk padol na sedminu. Ďalší ložiskári sa dokonca potopili do strát. Rovnako ako sesterská dvojica výrobcov eskalátorov Schindler. Naopak, darilo sa skalickému výrobcovi kotlov Vaillant (odvetvová šestka Protherm sa zatiaľ nepochválila) a najmä štátnej zbrojovke Konštrukta – defence, ktorá ťaží z prebiehajúceho vojnového konfliktu na Ukrajine.

Zisk vlani stagnoval aj v elektrotechnike. Po očistení o vplyv firmy International BEZ Group, ktorá si v roku 2021 zaknihovala tučný čistý výnos z predaja cenných papierov (20,6 milióna eur), dokonca o desatinu klesol. Najmä preto, že prepad výsledku zaznamenala celá prvá päťka. Výrobca spotrebnej elektroniky Panasonic a najmä ZKW Slovakia, ktorý vyrába svetelné moduly pre automotive, sa dostali dokonca do mínusu, podobne ako výrobca čipov Semikron Danfoss. Solídny nárast profitu aj marže EBITDA zaznamenal kórejský výrobca akumulátorov Nexplus.

| 2022 | 2021 | |

| Konštrukta (zbrojovka) | 20,6 % | 5,4 % |

| Miba Steeltech (oceľové disky) | 16,4 % | 17,2 % |

| Danfoss Power (hydraulika) | 12,4 % | 15,1 % |

| PPS Group (kovovýroba) | 9,1 % | 4,9 % |

| Schaeffler (ložiská) | 8,5 % | 10,4 % |

| ArcellorMittla Govari SSC (kovovýroba) | 7,9 % | 8,7 % |

| Vaillant (kotle) | 6,4 % | 4,8 % |

| Hanon (klimatizácie) | 6,3 % | 8,4 % |

| Schindler DS (eskalátory) | -1,5 % | 10,0 % |

| Schindler Eskalátory | -7,1 % | 1,2 % |

| 2022 | 2021 | |

| Intercable (káblové zväzky) | 10,6 % | 10,4 % |

| Visteon (palubné dosky) | 10,2 % | 9,2 % |

| Elster (meracie prístroje) | 9,0 % | 9,3 % |

| Nexplus (batérie) | 7,5 % | 1,6 % |

| Vertiv (klimatizácie) | 7,3 % | 6,3 % |

| Hella (svetelné moduly) | 7,0 % | 9,0 % |

| Samsung (spotrebná elektronika) | 6,3 % | 5,7 % |

| Foxconn (spotrebná elektronika) | 3,0 % | 2,5 % |

| Panasonic (spotrebná elektronika) | 1,2 % | 5,7 % |

| Prysmian Kablo (optické vlákna) | -1,7 % | 2,9 % |

| ZKW Slovakia (svetelné moduly) | -2,8 % | -3,1 % |

| 2022 | 2021 | |

| Mondi SCP (celulóza a papier) | 17,1 % | 10,3 % |

| Kronospan (dosky) | 11,4 % | 22,5 % |

| Essity (papierová hygiena) | 10,4 % | 13,6 % |

| Rettenmeier Tatra Timber (píliar) | 8,7 % | 21,9 % |

| Doka drevo (dosky) | 7,7 % | 5,2 % |

| Grafobal (obaly) | 7,1 % | 7,3 % |

| PRP (dosky) | 6,9 % | 14,6 % |

| Metsa Tissue (papierová hygiena) | 3,2 % | 2,1 % |

| IKEA Industry (nábytok) | 1,5 % | 5,3 % |

| SHP Harmanec (papierová hygiena) | -0,4 % | -0,4 % |

| Decodom (nábytok) | -2,1 % | 5,2 % |

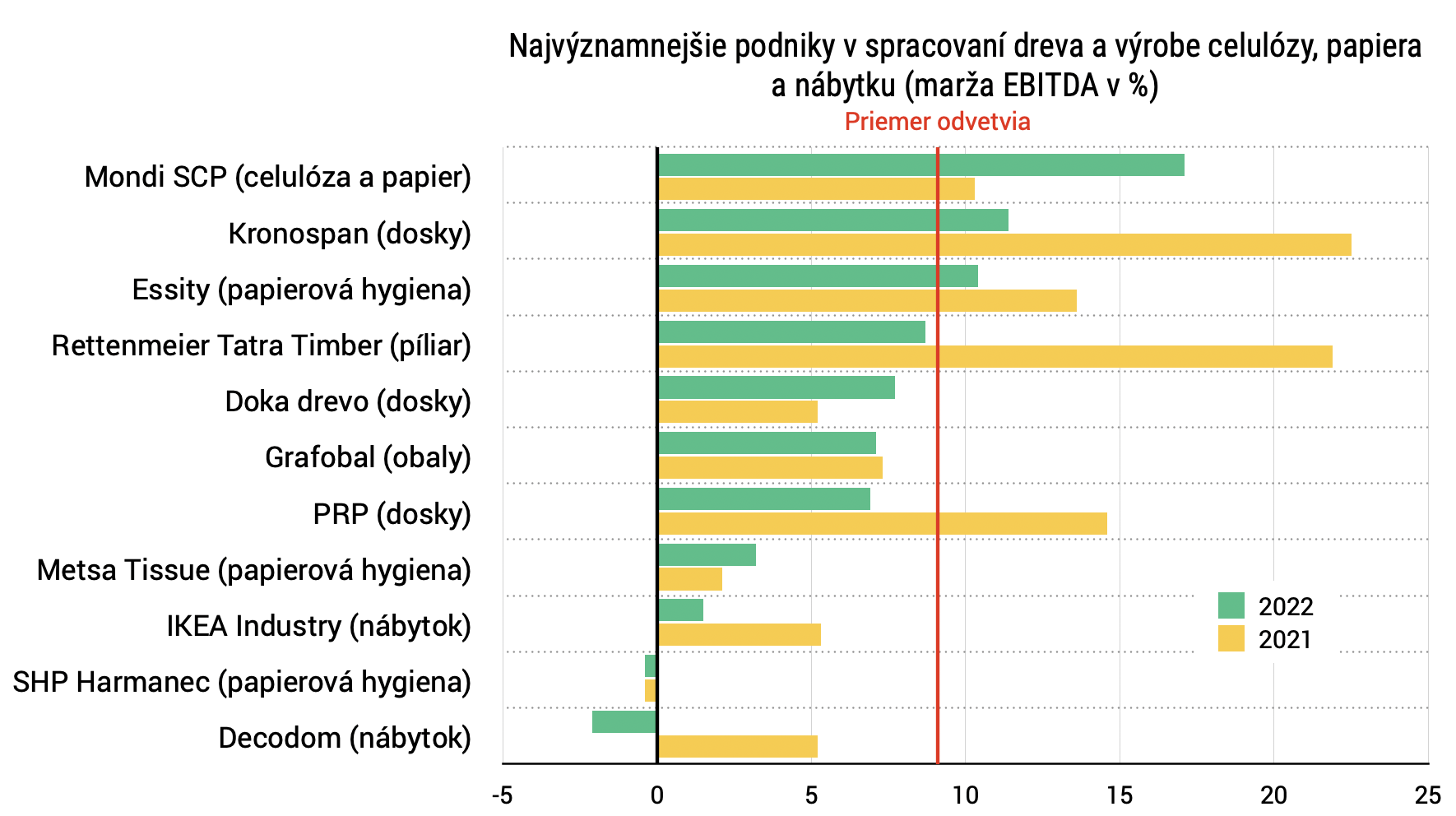

Tržby aj zisk celulózo-papierenského komplexu výrazne potiahlo ružomberské Mondi SCP. Jeho prevádzkový profit vyskočil na 12-násobok (93,6 mil. EUR), no pre tvorbu opravných položiek k finančnému majetku (strata hodnoty investícií v dvoch dcérskych rakúskych závodoch) sa čistý zisk zvýšil iba o dve tretiny na niečo vyše 16 miliónov eur. Podnik si prilepšil aj štátnou dotáciou na drahé energie (4,6 mil. EUR), no o čistých ziskoch spred pandémie môže akurát tak snívať. U spracovateľov dreva a nábytkárov bola situácia opačná. K prepadu profitu prispeli hlavne trhoví lídri – výrobca dosák Kronospan, piliar Rettermeier Tatra Timber či nábytkár Decodom, ktorý sa dokonca zosypal do straty.

Teplárenská barlička

V sektore elektriny, plynu a tepla sa čistý zisk zhoršil o pár percent, EBITDA o sedminu. Opticky to vylepšuje teplárenstvo, kde predvlaňajšiu stratu dramaticky skresala košická Ferroenergy, ktorá sa k 1.1.2023 zlúčila s materským U.S. Steelom. A štátny teplárenský holding, ktorý dokázal výrazne podvihnúť výnosy a korigovať straty akvirovaných piatich štátnych teplární. Bez vplyvu teplárov padla EBITDA v sektore skoro o štvrtinu, zisk viac než o tretinu a marža EBITDA sa prepadla na polovicu, pod priemer nefinančných podnikov.

Nikoho neprekvapí, že v roku, keď museli plynári nahrádzať lacnejší ruský zemný plyn drahšími náhradami z Nórska či viacerých zdrojov skvapalneného plynu LNG, sa plynárenstvu nemohlo dariť ako v časoch, keď si Kremeľ postupne vytváral závislosť Európy od svojich komodít. Ale kľúčovým plynárenským podnikom, ktoré ovláda český podnikateľ Daniel Křetínský, sa ešte darilo. Zisky z eustreamu (prevádzkuje plynovody), SPP – distribúcie (správa distribučnej siete smerujúcej ku koncovým zákazníkom na Slovensku) a Nafty či Pozagasu (plynové zásobníky na Záhorí) sa zlievajú v holdingu SPP Infrastructure (SPPI). V tom má D. Křetínský manažérsku kontrolu, no 51% podiel vlastní štátny obchodník s plynom SPP.

Keďže v SPPI (formálne nie je v odvetví plynárenstva) skončilo posledné účtovné obdobie vlani v septembri, keď inkasoval dividendy od dcér z dobrého predchádzajúceho roka, profit mu ešte vyskočil o tri štvrtiny. No SPP sa už v kalendárnom roku 2022 na žiadne výnosy z finančného majetku spoľahnúť nemohol. Preto mu profit padol na desatinu. Čo znamená, že štátny rozpočet nebude podporovať tak štedro ako v predchádzajúcich rokoch.

Ani čísla Nafty a Pozagasu nevstupujú do agregátov za plynárenstvo (Nafta dramaticky nafúkne výsledky ťažby, v ktorej sú jediným smoliarom Hornonitrianske bane Prievidza). A vo veľkoobchode zasa nájdeme donedávna nenápadného obchodníka s plynom MET Slovakia so švajčiarskym a britským akcionárskym pozadím a maďarskými menami v orgánoch, ktorému profit vyskočil vlani tak, že dramaticky prevýšil výsledky SPP. Čo len potvrdzuje, že v slovenskej ekonomike stále pôsobia firmy, ktoré na plyne, napriek neľahkej globálnej situácii, dokážu viac než slušne zarábať.

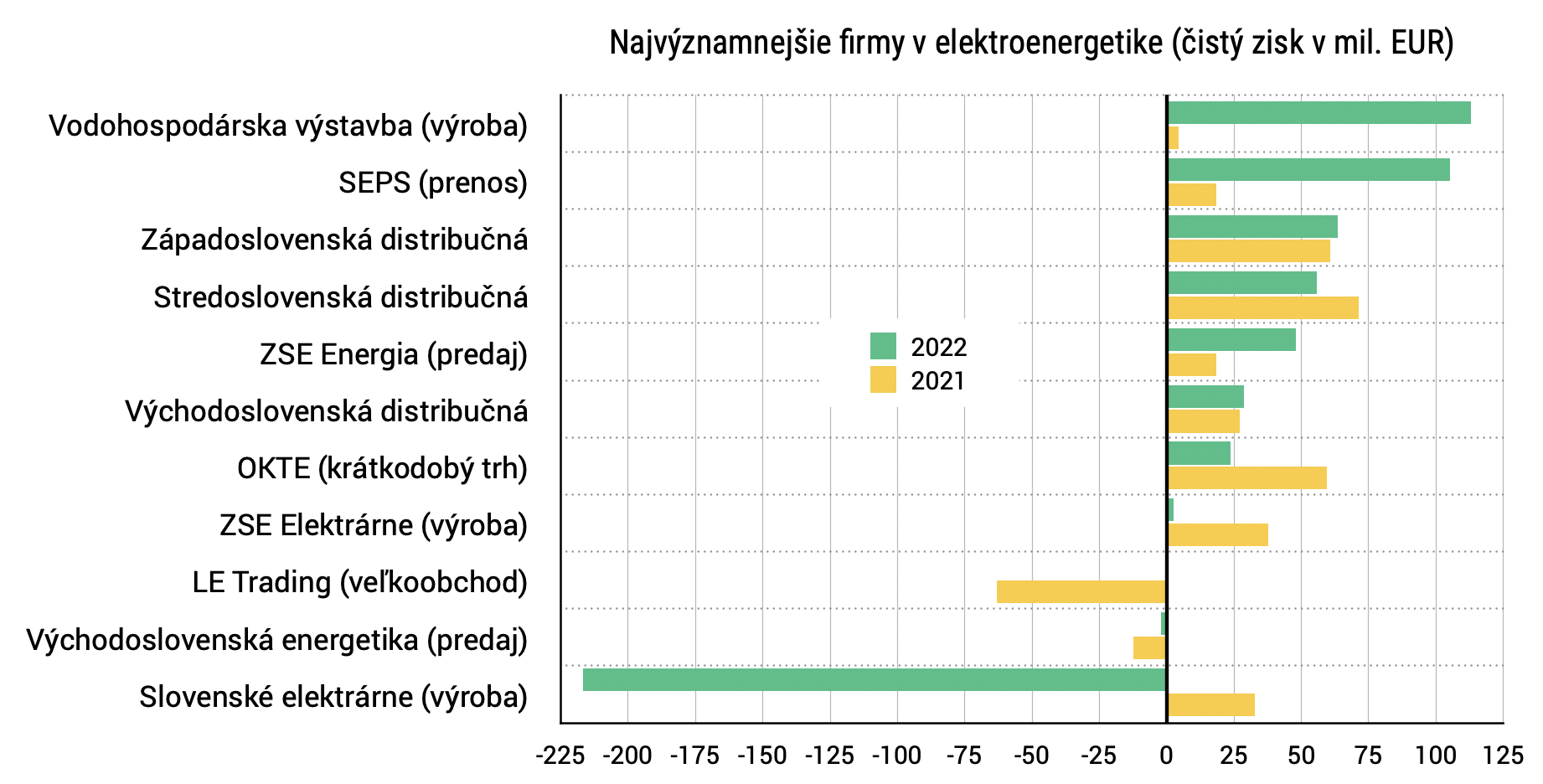

Elektrický skrat

Plyn zároveň zásadne ovplyvňuje cenotvorbu elektriny, ktorú vlani v lete vyhnal na historické maximá. Kým štátnej VV to dramaticky pomohlo vylepšiť EBITDU aj zisk, najväčšiemu domácemu výrobcovi – Slovenským elektrárňam (SE) to oba parametre zrazilo do mínusu. Podľa vedenia spoločnosti mohla za to nepriaznivá hydrologická situácia, neplánované odstávky v Jaslovských Bohuniciach, nedostatok uhlia v Novákoch, oneskorenie spustenia 3. bloku v Mochovciach, ale hlavne uzavretie memoranda s vládou na dodávky elektriny pre domácnosti za zvýhodnené ceny.

Bez vplyvu SE a po odpočítaní 60-miliónovej straty, ktorú predvlani zaznamenal skrachovaný veľkoobchodník LE Trading, zisky elektroenergetiky stúpli o polovicu. Vďaka obchodníkom, kde zabodovala nielen západoslovenská energetika, ale aj menšie Energie 2 alebo Magna Energia. Ale hlavne vďaka štátnej Vodohospodárskej výstavbe, ktorá dosiahla najvyššiu maržu EBITDA (55%) i rentabilitu zisku v odvetví (35%), čím tromfla všetky distribučné spoločnosti.

A ešte aj vďaka štátnej Slovenskej elektrizačnej a prenosovej sústave (SEPS), ktorá prevádzkuje opornú sieť vysokonapäťových rozvodov a manažuje jej prepojenie so susednými krajinami. EBITDA jej síce klesla, no čistý zisk sa prakticky zošesťnásobil. Tak ako predvlani ho už nevysával odpis kapitálového vkladu do dcérskej firmy OKTE, ktorá organizuje krátkodobý trh s elektrinou. Sektor distribúcie zostal najziskovejšou odnožou odvetvia, hoci trojici regionálnych monopolov EBITDA i čistý zisk o pár percent klesli. Napriek zníženiu sa však stále môžu chváliť maržami EBITDA nad hladinou 40%, na ktorú najvýkonnejší telekomunikačný sektor hľadí zospodu.

| 2022 | 2021 | |

| Vodohospodárska výstavba (výroba) | 113,1 mil. € | 4,4 mil. € |

| SEPS (prenos) | 105,1 mil. € | 18,3 mil. € |

| Západoslovenská distribučná | 63,6 mil. € | 60,7 mil. € |

| Stredoslovenská distribučná | 55,6 mil. € | 71,4 mil. € |

| ZSE Energia (predaj) | 47,9 mil. € | 18,4 mil. € |

| Východoslovenská distribučná | 28,7 mil. € | 27,2 mil. € |

| OKTE (krátkodobý trh) | 23,7 mil. € | 59,4 mil. € |

| ZSE Elektrárne (výroba) | 2,6 mil. € | 37,6 mil. € |

| LE Trading (veľkoobchod) | -0,2 mil. € | -63 mil. € |

| Východoslovenská energetika (predaj) | -2,0 mil. € | -12,5 mil. € |

| Slovenské elektrárne (výroba) | -216,9 mil. € | 32,8 mil. € |

Telekomunikácie vedú pelotón

Stagnácia tržieb v telekomunikačnom sektore pokračovala. Úhrnný zisk po slušnom predvlaňajšom náraste, o ktorý sa postarala trhová jednotka Slovak Telekom (ST), stúpol ani nie o dve percentá (vo výpočte nie je zohľadnená vysoko profitabilná spoločnosť O2 Networks, ktorej sesterská obchodná odnož výsledky zatiaľ nezverejnila, kvôli čomu by medziročné porovnanie nebolo korektné). Napriek tomu sú telekomunikácie naďalej branža s najvyššou maržou EBITDA zo všetkých odvetví nefinančnej sféry.

Na vysoko nadpriemerných úrovniach ju držia hlavne dvaja najväčší mobilní operátori ST (47,4%) a Orange. Ale aj Towercom, správca vysielacej infraštruktúry, ktorý sa však vlani pre útlm výnosov z televízneho vysielania aj z prenájmu a datacentra, ponoril do ešte hlbšej straty. Horšie mínus zaznamenal len najväčší operátor káblovej televízie UPC (nekvárili ho už ani tak nákladové úroky, ako odložená daň z príjmov), zatiaľ čo jeho najväčší rival Digi profit ďalej posilňuje. Zo straty sa nevymanil ani štvrtý najväčší mobilný operátor Swan, ktorý prevádzkuje mobilnú sieť 4ka.

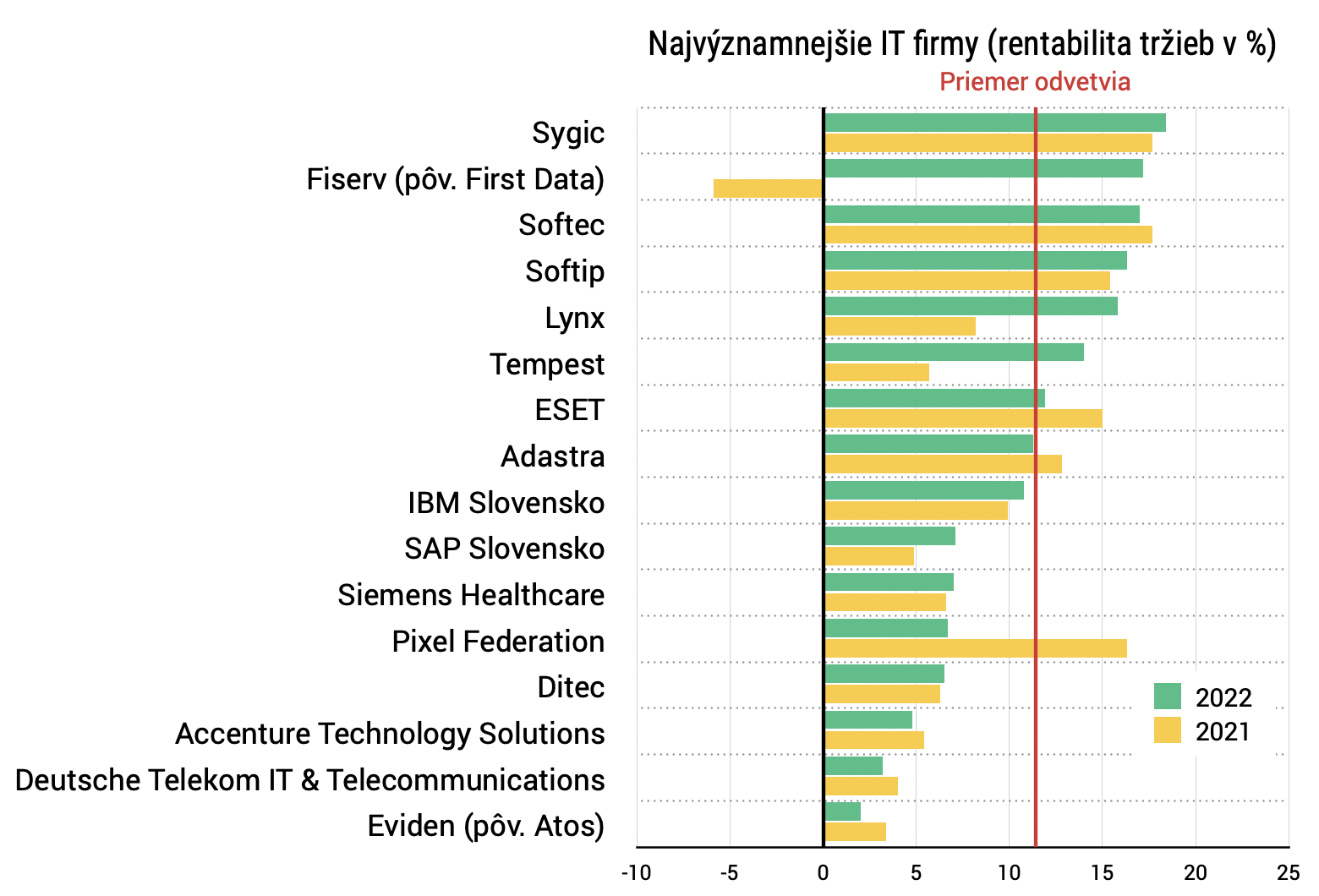

Predvlani potiahli profit slovenského IT sektora výnosy z predaja prezentačného softvéru Slido americkému Ciscu, ktoré platformu zakomponovalo do videokonferenčnej služby Webex. Vlani čistý profit IT-čkárov stúpol ešte viac. O vyše tretinu, respektíve o 200 miliónov eur. No za celý prírastok môžu iba finančné výnosy. Najmä v startupe Minit, ktorý predal analytický softvér v oblasti tzv. process miningu americkému Microsoftu, a potom v etablovanom košickom servisnom centre Deutsche Telekom Systems Solutions Slovakia, ktoré si zaknihovalo čistý výnos z predaja cenných papierov materskej firme za bezmála 74 miliónov eur.

Lídrovi domáceho IT biznisu firme ESET, ktorá je jedným z najvýznamnejších globálnych dodávateľov antivírusových riešení, profit klesol. A jeho útlm zaznamenala aj stálica vo vývoji počítačových hier Pixel Federation, ktorej sa rentabilita tržieb prepadla najviac medzi najväčšími hráčmi v odvetví. Naopak, menší Sygic, ktorý developuje rovnomenný navigačný softvér pre mobilné zariadenia, si ju ešte vylepšil. Vyššiu rentabilitu mal už len PosAm. No ten sa do zisku dostal iba vďaka profitu z predaja cenných papierov.

| 2022 | 2021 | |

| O2 Business Services | 23,9 % | 19,8 % |

| O2 Networks | 21,1 % | |

| Slovak Telekom | 19,8 % | 19,6 % |

| Digi | 15,9 % | 14,3 % |

| Orange Slovensko | 12,5 % | 13 % |

| Orange Business Services | 3,1 % | 8,2 % |

| AT&T Global Network Services | 2,7 % | 2,9 % |

| Ericsson | 2,5 % | 1,7 % |

| Antik Telecom | 2,3 % | 3,1 % |

| SWAN | -1,8 % | -2,9 % |

| Towercom | -16,5 % | -5 % |

| UPC Broadband | -21,4 % | -28 % |

| 2022 | 2021 | |

| Sygic | 18,4 % | 17,7 % |

| Fiserv (pôv. First Data) | 17,2 % | -5,9 % |

| Softec | 17,0 % | 17,7 % |

| Softip | 16,3 % | 15,4 % |

| Lynx | 15,8 % | 8,2 % |

| Tempest | 14,0 % | 5,7 % |

| ESET | 11,9 % | 15,0 % |

| Adastra | 11,3 % | 12,8 % |

| IBM Slovensko | 10,8 % | 9,9 % |

| SAP Slovensko | 7,1 % | 4,9 % |

| Siemens Healthcare | 7,0 % | 6,6 % |

| Pixel Federation | 6,7 % | 16,3 % |

| Ditec | 6,5 % | 6,3 % |

| Accenture Technology Solutions | 4,8 % | 5,4 % |

| Deutsche Telekom IT & Telecommunications | 3,2 % | 4,0 % |

| Eviden (pôv. Atos) | 2,0 % | 3,4 % |

Kto ryžuje v potravinovom reťazci?

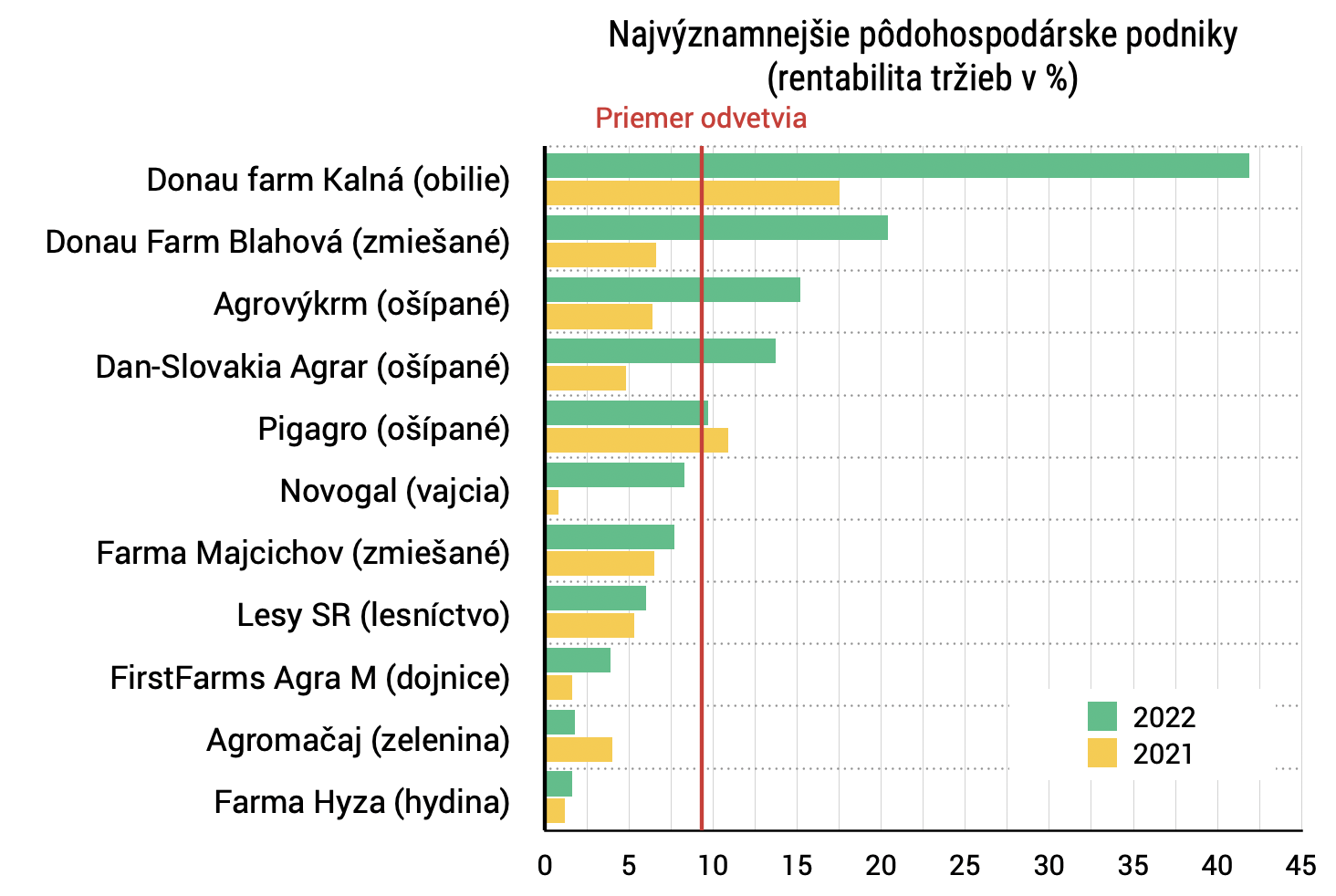

Heroicky sa z pandemického útlmu v roku 2020, keď strádali hlavne chovatelia ošípaných a drevorubači, spamätáva pôdohospodárstvo. Predvlani sa profit agrobiznisu zdvaapolnásobil, vlani stúpol o ďalších vyše 80% (na takmer 370 miliónov eur). V oboch rokoch hlavne vďaka početnej skupine úspešných pestovateľov obilnín. No zabrali i štátni lesníci. Chovatelia ošípaných, po rokoch trápenia s morom a dražejúcimi krmivami, čistý zisk strojnásobili. Producenti hydiny a vajec ho dokonca zdvanásťnásobili, čím sa výrazne vzdialili od predvlaňajšej kladnej nuly. Marža EBITDA tak stúpla v odvetví o jeden percentný bod nad robustných 20%. Rentabilita tržieb vzrástla o polovicu na 9,3%.

| 2022 | 2021 | |

| Donau farm Kalná (obilie) | 41,9 % | 17,5 % |

| Donau Farm Blahová (zmiešané) | 20,4 % | 6,6 % |

| Agrovýkrm (ošípané) | 15,2 % | 6,4 % |

| Dan-Slovakia Agrar (ošípané) | 13,7 % | 4,8 % |

| Pigagro (ošípané) | 9,7 % | 10,9 % |

| Novogal (vajcia) | 8,3 % | 0,8 % |

| Farma Majcichov (zmiešané) | 7,7 % | 6,5 % |

| Lesy SR (lesníctvo) | 6,0 % | 5,3 % |

| FirstFarms Agra M (dojnice) | 3,9 % | 1,6 % |

| Agromačaj (zelenina) | 1,8 % | 4,0 % |

| Farma Hyza (hydina) | 1,6 % | 1,2 % |

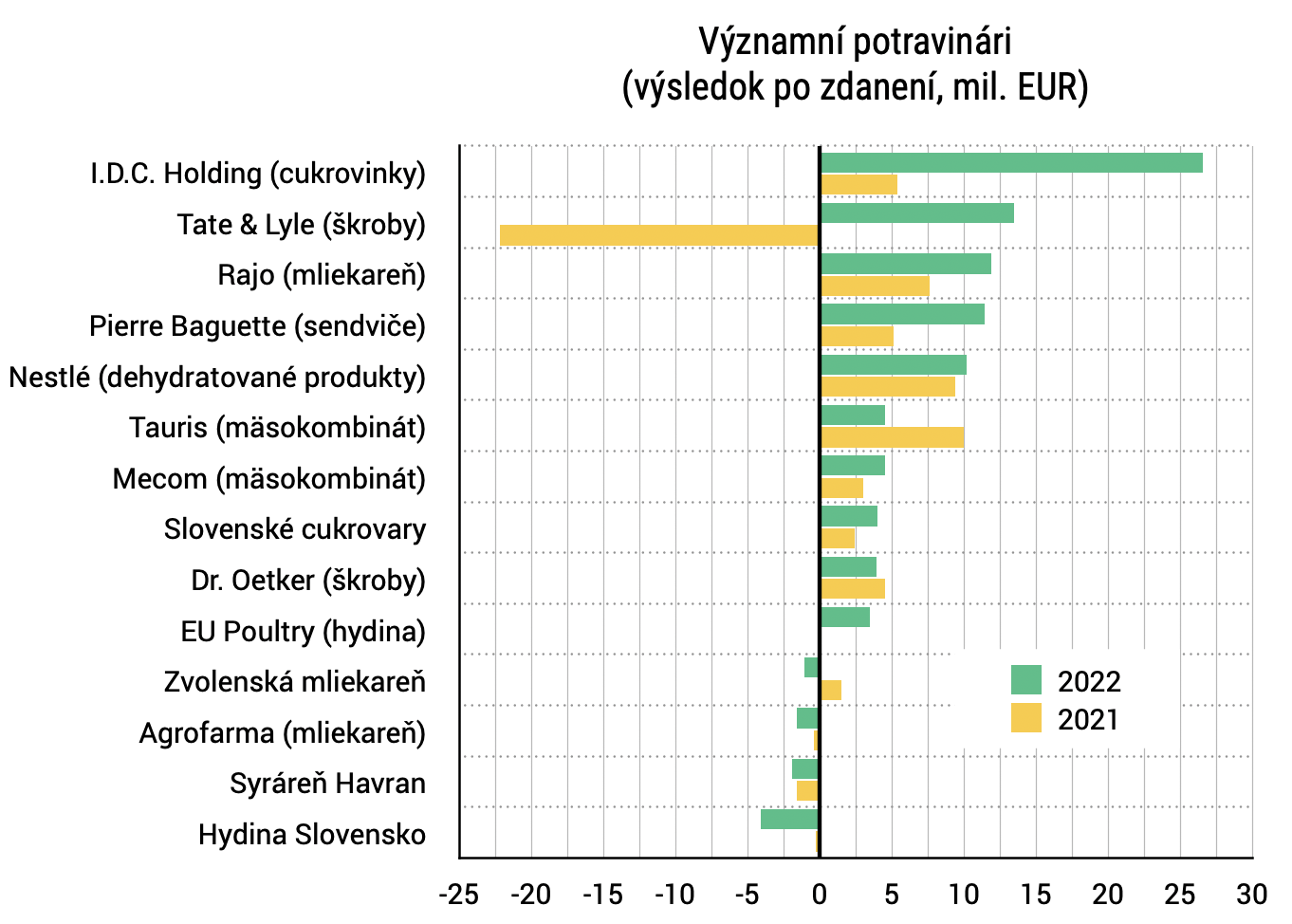

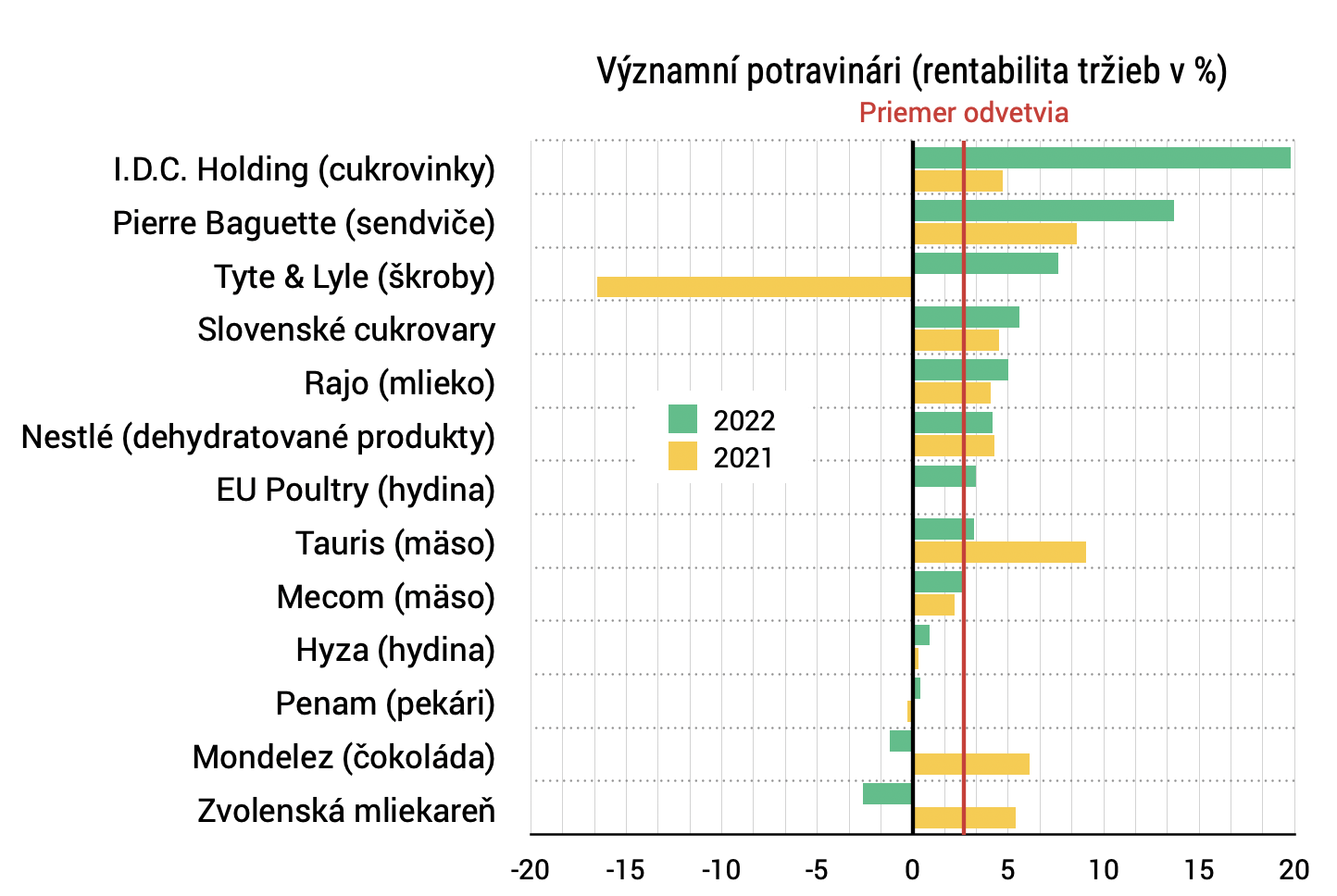

Potravinári i producenti nápojov môžu o takýchto cifrách akurát tak snívať. V porovnaní s agrobiznisom ich spoločný čistý profit nie je ani polovičný. Spracovateľom potravín sa síce vlani zdvojnásobil, no spôsobili to hlavne traja veľkí hráči: výrobca škrobov a sirupov Tate & Lyle Boleráz, ktorý vyskočil z robustnej predvlaňajšej straty. Cukrovinkár I.D.C. Holding, ktorému čistý zisk dramaticky podvihla záporná odložená daň z goodwillu po zlúčení so spoločnosťou MergePlan. A mliekarenská jednotka Rajo, ktorá rozpustila rezervy na riziká. Bez trhového lídra sa ostatní mliekari ponorili do červených čísel.

Líder v spracovaní mäsa Mecom si posilnil profit i rentabilitu. No tá trhovej dvojke Tauris klesla na tretinu. Bez vedúcej dvojice sa ostatní mäsiari držia iba tesne nad vodou. Zatiaľ čo hydinári sú stále v miernom mínuse, a to napriek tomu, že sa zotavila EU Poultry, ktorá spracúva ukrajinskú hydinu a tri štvrtiny produkcie vyváža. Vlani vďaka oživeniu výrazne preskočila čistý zisk trhového lídra Hyza zo skupiny Agrofert, ktorý na Slovensku ovláda aj pekárenskú jednotku Penam. Tá po rokoch strát dokázala vlani aspoň nakuknúť nad nulu.

Odhliadnuc od účtovných barličiek najväčšie zlepšenie profitu vďaka nárastu pridanej hodnoty dosiahol po Tate & Lyle výrobca sendvičov a bagiet Pierre Baquette. Nezávisí totiž iba od slovenského odbytu, ale 70% výrobkov vyváža do susedných krajín, najmä ČR. Porovnateľnú ziskovosť tržieb dosahujú aj menší producent škrobových výrobkov Dr. Oetker či Progast, výrobca korenín najmä pre mäsový a konzervárenský priemysel.

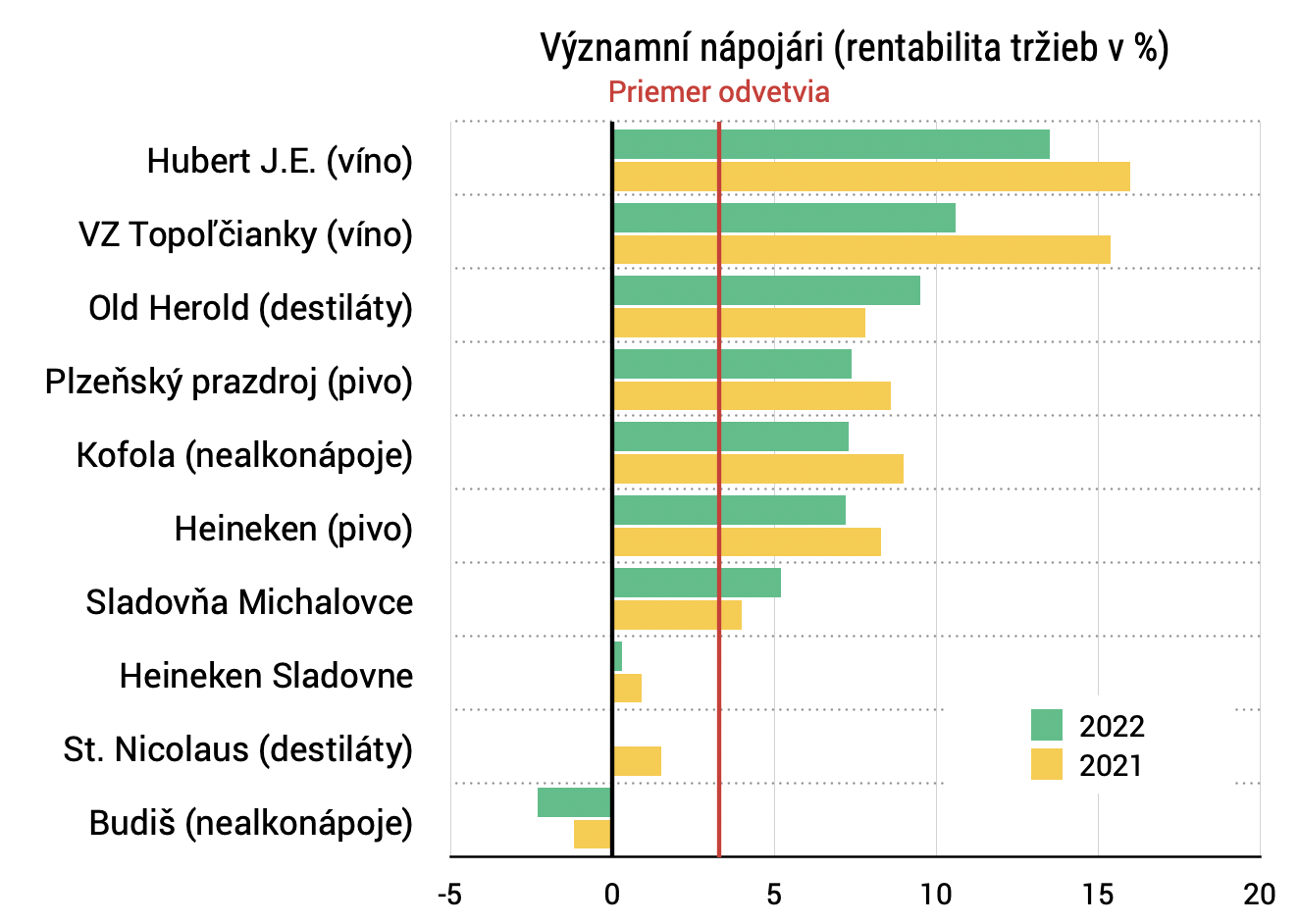

Nápojárom síce tržby rástli rovnako rýchlo ako celému nefinančnému sektoru. EBITDA aj čistý zisk im ale klesli. Preto im marža EBITDA padla o štvrtinu na 9,7% a rentabilita tržieb o celý jeden bod na podpriemerných 3,3% (potravinárom o bod stúpla, ale len na ešte slabších 2,7%). Oslabenie výsledkov zaznamenali lídri vo všetkých segmentoch (pivo, slad, nealko nápoje, víno i destiláty). Len druhý najväčší liehovarník trenčiansky Old Herold a sladovnícka dvojka michalovská Sladovňa posilnili profit aj ziskovosť tržieb. Budiš, dvojka vo výrobe nealko nápojov, naopak padol pre tlak výrobných nákladov do straty.

| I.D.C. Holding (cukrovinky) | 26,6 mil. € | 5,4 mil. € |

| Tate & Lyle (škroby) | 13,5 mil. € | -22,2 mil. € |

| Rajo (mliekareň) | 11,9 mil. € | 7,6 mil. € |

| Pierre Baguette (sendviče) | 11,4 mil. € | 5,1 mil. € |

| Nestlé (dehydratované produkty) | 10,2 mil. € | 9,4 mil. € |

| Tauris (mäsokombinát) | 4,5 mil. € | 10,0 mil. € |

| Mecom (mäsokombinát) | 4,5 mil. € | 3 mil. € |

| Slovenské cukrovary | 4 mil. € | 2,4 mil. € |

| Dr. Oetker (škroby) | 3,9 mil. € | 4,5 mil. € |

| EU Poultry (hydina) | 3,5 mil. € | -0,03 mil. € |

| Zvolenská mliekareň | -1,1 mil. € | 1,5 mil. € |

| Agrofarma (mliekareň) | -1,6 mil. € | -0,4 mil. € |

| Syráreň Havran | -1,9 mil. € | -1,6 mil. € |

| Hydina Slovensko | -4,1 mil. € | -0,3 mil. € |

| 2021 | 2020 | |

| I.D.C. Holding (cukrovinky) | 19,8 % | 4,7 % |

| Pierre Baguette (sendviče) | 13,7 % | 8,6 % |

| Tyte & Lyle (škroby) | 7,6 % | -16,5 % |

| Slovenské cukrovary | 5,6 % | 4,5 % |

| Rajo (mlieko) | 5,0 % | 4,1 % |

| Nestlé (dehydratované produkty) | 4,2 % | 4,3 % |

| EU Poultry (hydina) | 3,3 % | -0,1 % |

| Tauris (mäso) | 3,2 % | 9,1 % |

| Mecom (mäso) | 2,6 % | 2,2 % |

| Hyza (hydina) | 0,9 % | 0,3 % |

| Penam (pekári) | 0,4 % | -0,3 % |

| Mondelez (čokoláda) | -1,2 % | 6,1 % |

| Zvolenská mliekareň | -2,6 % | 5,4 % |

| 2021 | 2020 | |

| Hubert J.E. (víno) | 13,5 % | 16,0 % |

| VZ Topoľčianky (víno) | 10,6 % | 15,4 % |

| Old Herold (destiláty) | 9,5 % | 7,8 % |

| Plzeňský prazdroj (pivo) | 7,4 % | 8,6 % |

| Kofola (nealkonápoje) | 7,3 % | 9,0 % |

| Heineken (pivo) | 7,2 % | 8,3 % |

| Sladovňa Michalovce | 5,2 % | 4,0 % |

| Heineken Sladovne | 0,3 % | 0,9 % |

| St. Nicolaus (destiláty) | 0,0 % | 1,5 % |

| Budiš (nealkonápoje) | -2,3 % | -1,2 % |

Coop Jednota zvestuje rekordný rok

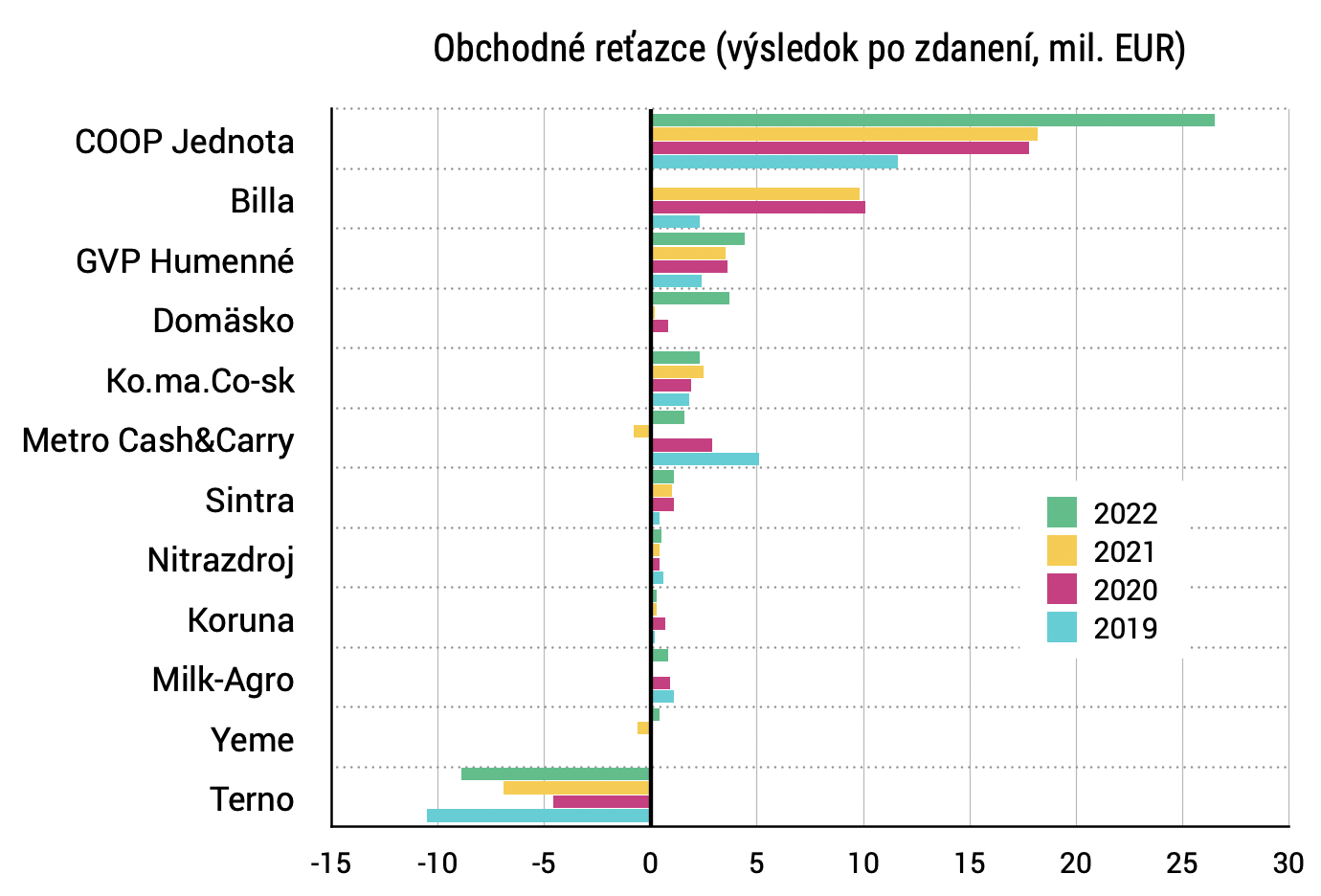

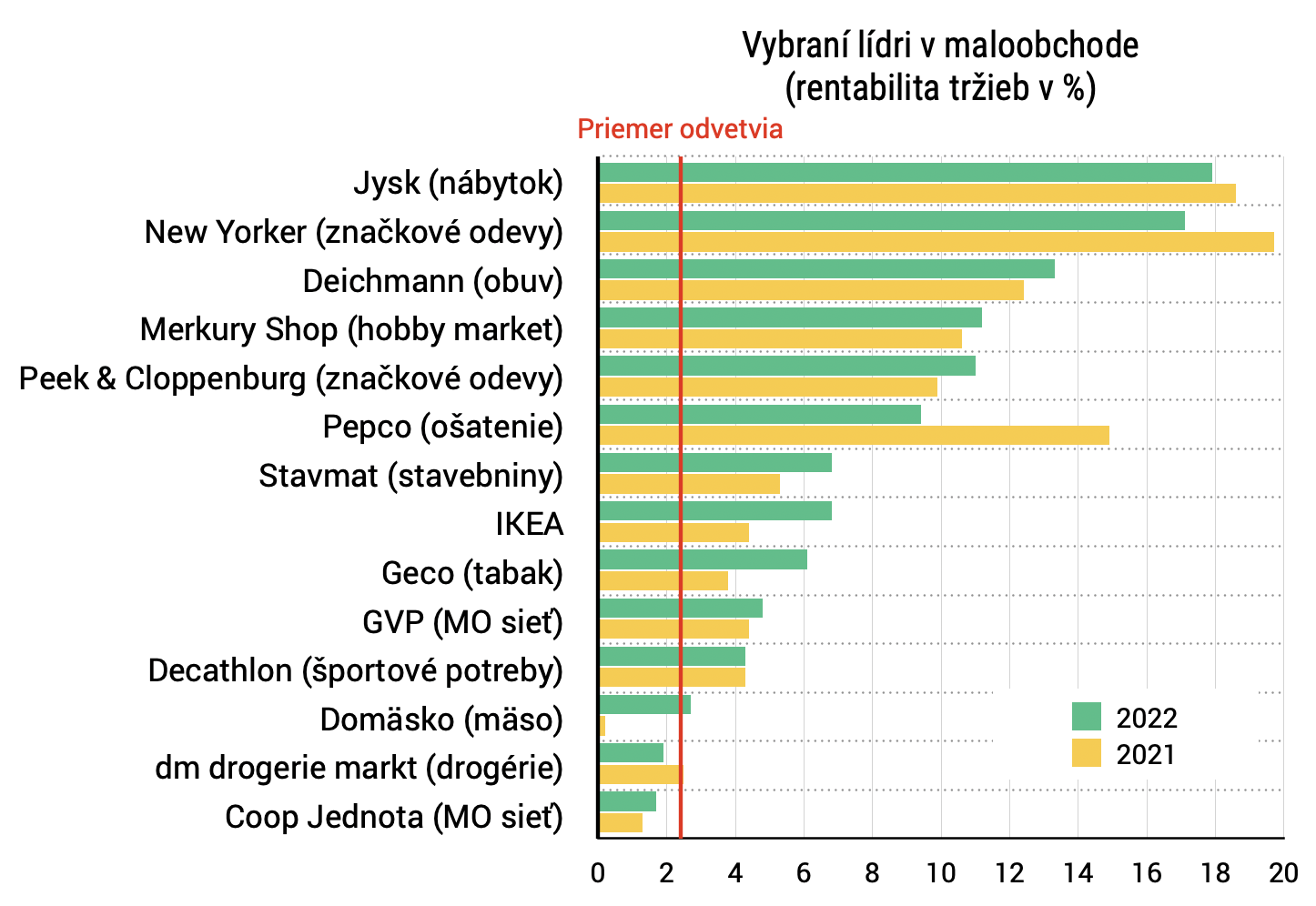

Maloobchodu (bez lekární a predajcov pohonných hmôt) vlani rástli tržby o čosi pomalšie, ako bol priemer nefinančnej sféry. V číslach sektora však chýbajú všetky štyri zahraničné maloobchodné reťazce, z ktorých tri publikujú dáta za účtovný rok končiaci vo februári vždy na prelome augusta a septembra. No a Billa zjavne iba naťahuje čas, kým ukáže lanské výsledky. FinStat sa ako obvykle bude podrobnej analýze retailových reťazcov venovať koncom leta.

Ale už z čísel najväčšej domácej siete Coop Jednota možno čítať, že vlaňajšok bol pre maloobchodné reťazce, ktorým na pultoch dominuje potravinársky sortiment, zrejme rekordný. Hoci obchodnú prirážku sieť prakticky nezmenila, čistý zisk posilnila takmer o polovicu (na 26,5 mil. EUR). O vlas sa dostala pred zatiaľ najziskovejší hobbymarket Merkury Slovakia. Treba však zároveň dodať, že ostatné domáce maloobchodné siete dokázali vygenerovať úhrnný profit len niečo cez milión eur (FinStat medzi ne nerátal Domäsko, úspešnú sieť predajní s mäsom, ktorej v tržbách prevláda inkaso za vlastné výrobky nad predajom tovaru).

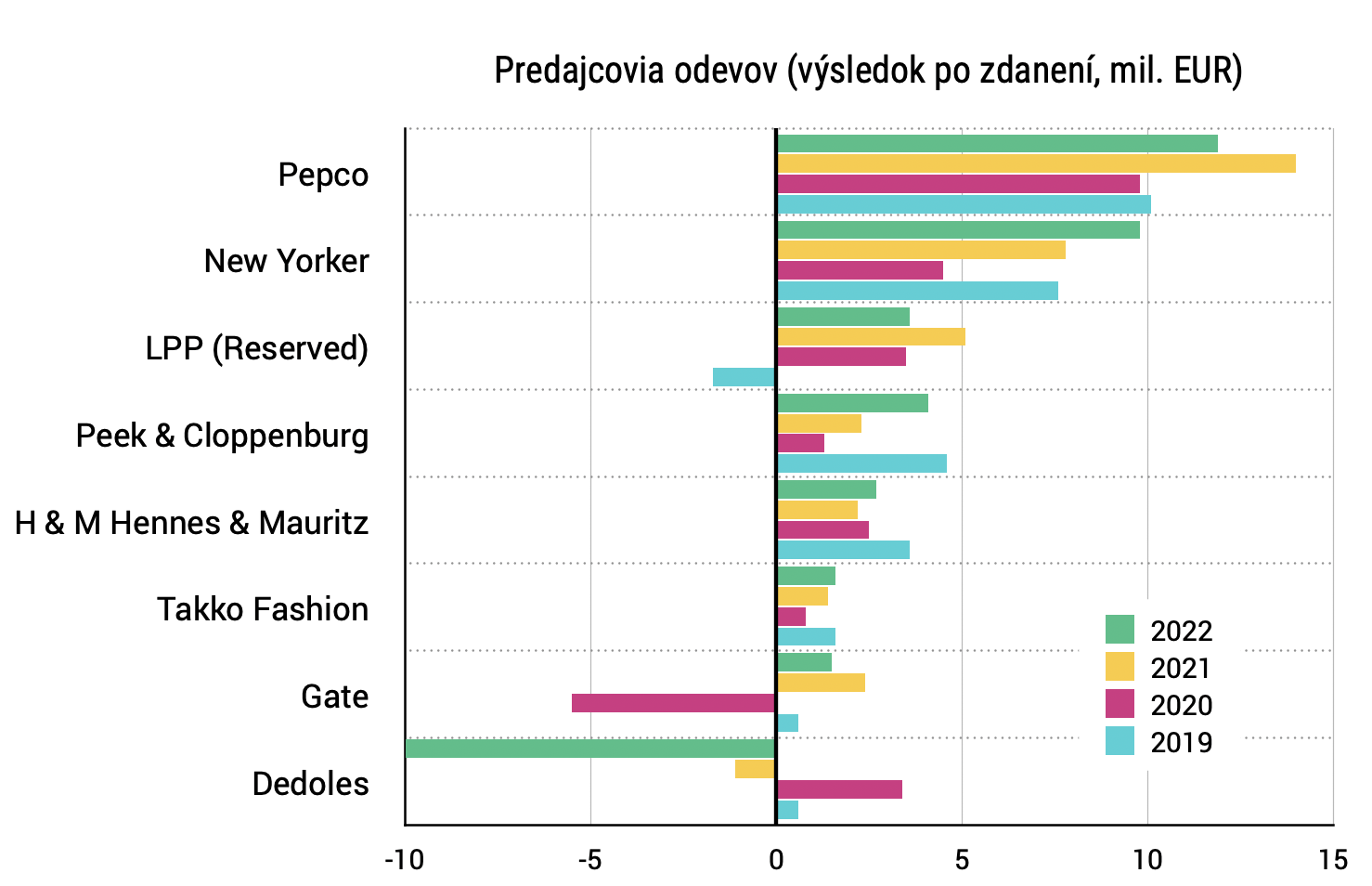

Vlani sa darilo predajcom športových potrieb i drogériám. Naopak, pokles zisku zaznamenal predaj spotrebnej elektroniky. Silné prírastky profitu v hobbymarketoch mierne korigoval Mountfield. Nárast zisku u značkových predajcov módnych odevov (New Yorker, Peek & Cloppenburg, H&M) prekryli nielen poklesy u vedúcej dvojice LPP Slovakia (Reserved, Cropp, House, Sinsay, Mohito) a Pepco, ale najmä dramatické prehĺbenie straty u výrobcu insitných odevov Dedoles, ktorému už v reštrukturalizácii padli tržby o tretinu a s EBITDOU sa (ako jeden z mála obchodníkov) dostal do záporného pásma. Rentabilita tržieb tak v celom maloobchode stúpla o desatinu bodu na 2,4%.

| 2022 | 2021 | 2020 | 2019 | |

| COOP Jednota | 26,5 mil. € | 18,2 mil. € | 17,8 mil. € | 11,6 mil. € |

| Billa | 9,8 mil. € | 10,1 mil. € | 2,3 mil. € | |

| GVP Humenné | 4,4 mil. € | 3,5 mil. € | 3,6 mil. € | 2,4 mil. € |

| Domäsko | 3,7 mil. € | 0,2 mil. € | 0,8 mil. € | 0,1 mil. € |

| Ko.ma.Co-sk | 2,3 mil. € | 2,5 mil. € | 1,9 mil. € | 1,8 mil. € |

| Metro Cash&Carry | 1,6 mil. € | -0,8 mil. € | 2,9 mil. € | 5,1 mil. € |

| Sintra | 1,1 mil. € | 1,0 mil. € | 1,1 mil. € | 0,4 mil. € |

| Nitrazdroj | 0,5 mil. € | 0,4 mil. € | 0,4 mil. € | 0,6 mil. € |

| Koruna | 0,3 mil. € | 0,3 mil. € | 0,7 mil. € | 0,2 mil. € |

| Milk-Agro | 0,8 mil. € | 0,1 mil. € | 0,9 mil. € | 1,1 mil. € |

| Yeme | 0,4 mil. € | -0,6 mil. € | 0,1 mil. € | 0,0 mil. € |

| Terno | -8,9 mil. € | -6,9 mil. € | -4,6 mil. € | -10,5 mil. € |

| 2022 | 2021 | 2020 | 2019 | |

| Pepco | 11,9 mil. € | 14,0 mil. € | 9,8 mil. € | 10,1 mil. € |

| New Yorker | 9,8 mil. € | 7,8 mil. € | 4,5 mil. € | 7,6 mil. € |

| LPP (Reserved) | 3,6 mil. € | 5,1 mil. € | 3,5 mil. € | -1,7 mil. € |

| Peek & Cloppenburg | 4,1 mil. € | 2,3 mil. € | 1,3 mil. € | 4,6 mil. € |

| H & M Hennes & Mauritz | 2,7 mil. € | 2,2 mil. € | 2,5 mil. € | 3,6 mil. € |

| Takko Fashion | 1,6 mil. € | 1,4 mil. € | 0,8 mil. € | 1,6 mil. € |

| Gate | 1,5 mil. € | 2,4 mil. € | -5,5 mil. € | 0,6 mil. € |

| Dedoles | -10 mil. € | -1,1 mil. € | 3,4 mil. € | 0,6 mil. € |

| 2022 | 2021 | |

| Jysk (nábytok) | 17,9 % | 18,6 % |

| New Yorker (značkové odevy) | 17,1 % | 19,7 % |

| Deichmann (obuv) | 13,3 % | 12,4 % |

| Merkury Shop (hobby market) | 11,2 % | 10,6 % |

| Peek & Cloppenburg (značkové odevy) | 11,0 % | 9,9 % |

| Pepco (ošatenie) | 9,4 % | 14,9 % |

| Stavmat (stavebniny) | 6,8 % | 5,3 % |

| IKEA | 6,8 % | 4,4 % |

| Geco (tabak) | 6,1 % | 3,8 % |

| GVP (MO sieť) | 4,8 % | 4,4 % |

| Decathlon (športové potreby) | 4,3 % | 4,3 % |

| Domäsko (mäso) | 2,7 % | 0,2 % |

| dm drogerie markt (drogérie) | 1,9 % | 2,5 % |

| Coop Jednota (MO sieť) | 1,7 % | 1,3 % |

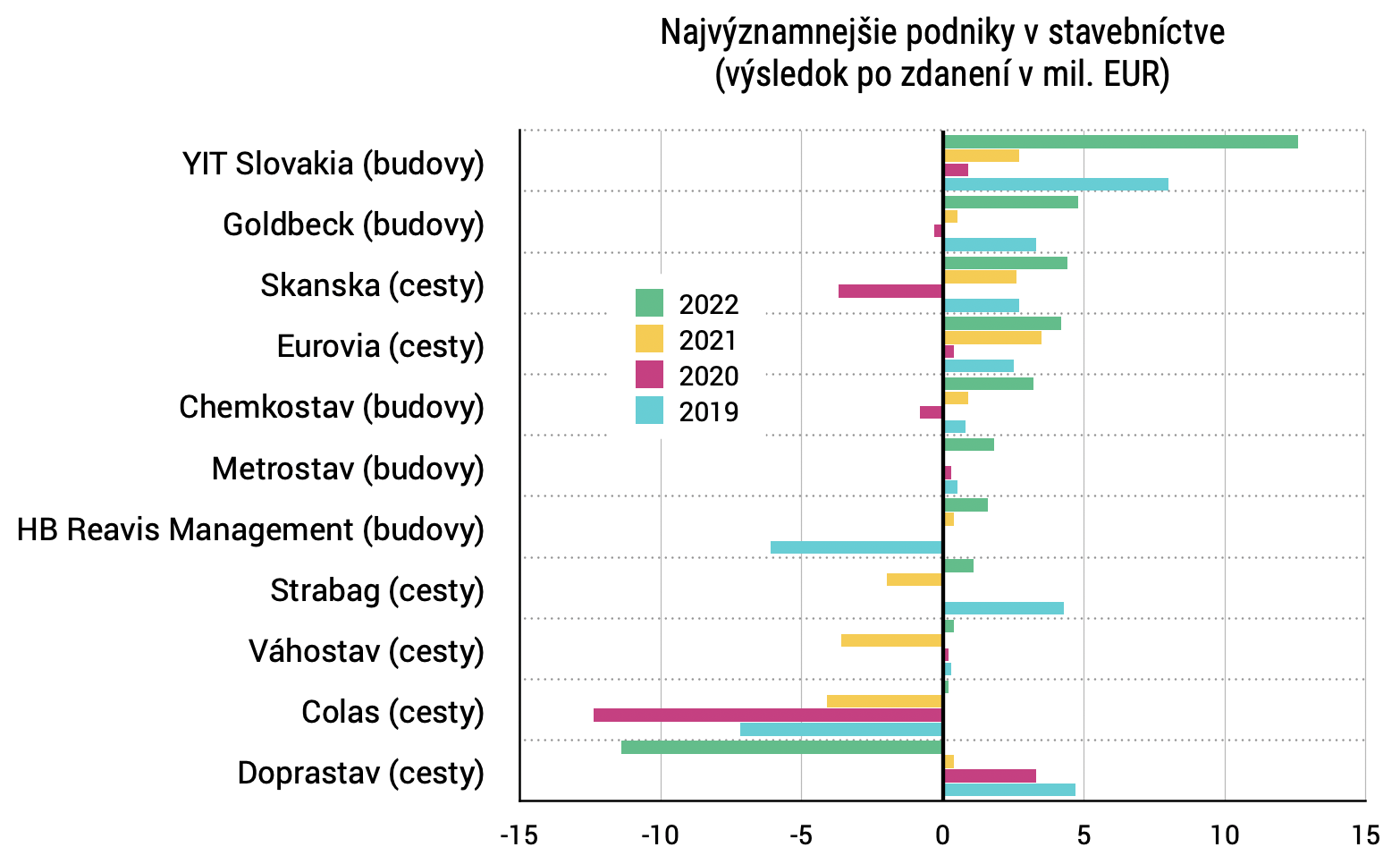

Zabrali menší stavbári

Stúpajúce zisky hobbymarketov, stavebnín aj stavivárov už druhý rok po sebe predznamenávajú oživovanie stavebnej výroby. Kým najväčšej firme vo výrobe stavebných hmôt cementárni Danucem profit klesol „iba“ o pätinu (aj vďaka štátnej subvencii na drahé energie za 2,4 mil. EUR), výrobcom betónových tvárnic Porfix, zatepľovacích riešení Knauf Insulation či strešných krytín Wienerberger vyskočil na historické maximá. Preto sa celé odvetvie drží v marži EBITDA aj rentabilite tržieb nad priemernom nefinančných podnikov.

Aj tržby stavbárov rástli rýchlejšie ako obrat nefinančného sektora. A ich úhrnný zisk poskočil o viac než tretinu, a to už po očistení o vplyv spoločnosti Via Pribina (pôvodne Granvia), ktorá už dávno nič nestavia. Jej štátom garantované výnosy súvisia iba s prevádzkou a údržbou časti rýchlostnej cesty R1, no stále figuruje v odvetví stavebníctva. Viac by jej svedčali Vedľajšie činnosti v pozemnej doprave, kde sú zaradené štátne firmy Národná diaľničná spoločnosť či Železnice SR, ktoré spravujú diaľničnú respektíve železničnú sieť. Do tohto odvetvia by sa patrilo preradiť aj SkyTol, ktorý prevádzkuje mýtny systém a spolu s DOXXbet či 123Kurier skresľuje výsledky IT biznisu.

Najziskovejšia stavebná firma mimo Via Pribina je YIT Slovakia. Tej síce stúpla pridaná hodnota i prevádzkový profit, ale čistý zisk jej dramaticky zadotovali výnosy z finančného majetku. Stavbárom s najvyššou stratou sa stal cestár Doprastav. Tomu klesli tržby a výrazne stúpli prevádzkové náklady. Dlhodobo najstratovejší Strabag Pozemné a inžinierske staviteľstvo predal časti podniku viacerým sestrám v stavebníctve (najmä cestárskej vetve Strabag) a so zvyšnou výrobou cestných asfaltov sa presunul do odvetvia stavebných materiálov.

Ziskovosť stavebníctva tak stojí nielen na osvedčených staviteľoch ciest a budov, ako sú Goldberg, Skanska, Eurovia, Chemkostav či Metrostav, ale hlavne na početných menších stavebných firmičkách, ktoré podnikajú v rôznych špecializovaných stavebných, inštalačných alebo výkopových prácach. Ich subodvetvie totiž rástlo najdynamickejšie v tržbách i celkovom profite. V čistom zarobili už viac ako stavitelia ciest a budov dohromady.

| 2022 | 2021 | 2020 | 2019 | |

| YIT Slovakia (budovy) | 12,6 mil. € | 2,7 mil. € | 0,9 mil. € | 8,0 mil. € |

| Goldbeck (budovy) | 4,8 mil. € | 0,5 mil. € | -0,3 mil. € | 3,3 mil. € |

| Skanska (cesty) | 4,4 mil. € | 2,6 mil. € | -3,7 mil. € | 2,7 mil. € |

| Eurovia (cesty) | 4,2 mil. € | 3,5 mil. € | 0,4 mil. € | 2,5 mil. € |

| Chemkostav (budovy) | 3,2 mil. € | 0,9 mil. € | -0,8 mil. € | 0,8 mil. € |

| Metrostav (budovy) | 1,8 mil. € | 0,0 mil. € | 0,3 mil. € | 0,5 mil. € |

| HB Reavis Management (budovy) | 1,6 mil. € | 0,4 mil. € | 0,0 mil. € | -6,1 mil. € |

| Strabag (cesty) | 1,1 mil. € | -2,0 mil. € | 0,0 mil. € | 4,3 mil. € |

| Váhostav (cesty) | 0,4 mil. € | -3,6 mil. € | 0,2 mil. € | 0,3 mil. € |

| Colas (cesty) | 0,2 mil. € | -4,1 mil. € | -12,4 mil. € | -7,2 mil. € |

| Doprastav (cesty) | -11,4 mil. € | 0,4 mil. € | 3,3 mil. € | 4,7 mil. € |

Kúpele začínajú dýchať

Po štvrtinovom poklese zisku v prvom pandemickom roku stúpol profit lekárnikom predvlani o polovicu a vlani o ďalšie dve pätiny. Keďže ich obrat už druhý rok po sebe podrástol len zhruba o desatinu, rentabilita tržieb sa im zdvojnásobila na bezmála dve percentá. Je to už znateľne vyšší pomer, aký dosahuje obratom porovnateľná maloobchodná sieť Coop Jednota. Podiel vedúcich lekární ovládaných Pentou na tržbách lekárenstva už prevýšil jednu štvrtinu, na čistom zisku odvetvia už presahuje celú tretinu.

Veľkoobchodníkom s farmaceutickým tovarom stagnovali tržby i zisk (líder Phoenix výsledky zatiaľ nepublikoval). Preto si rentabilitu ledva udržali na troch percentách. Ale aj o tento „úspech“ sa zaslúžili iba výnosy z predaja časti podniku u trhovej štvorky Johnson & Johnson.

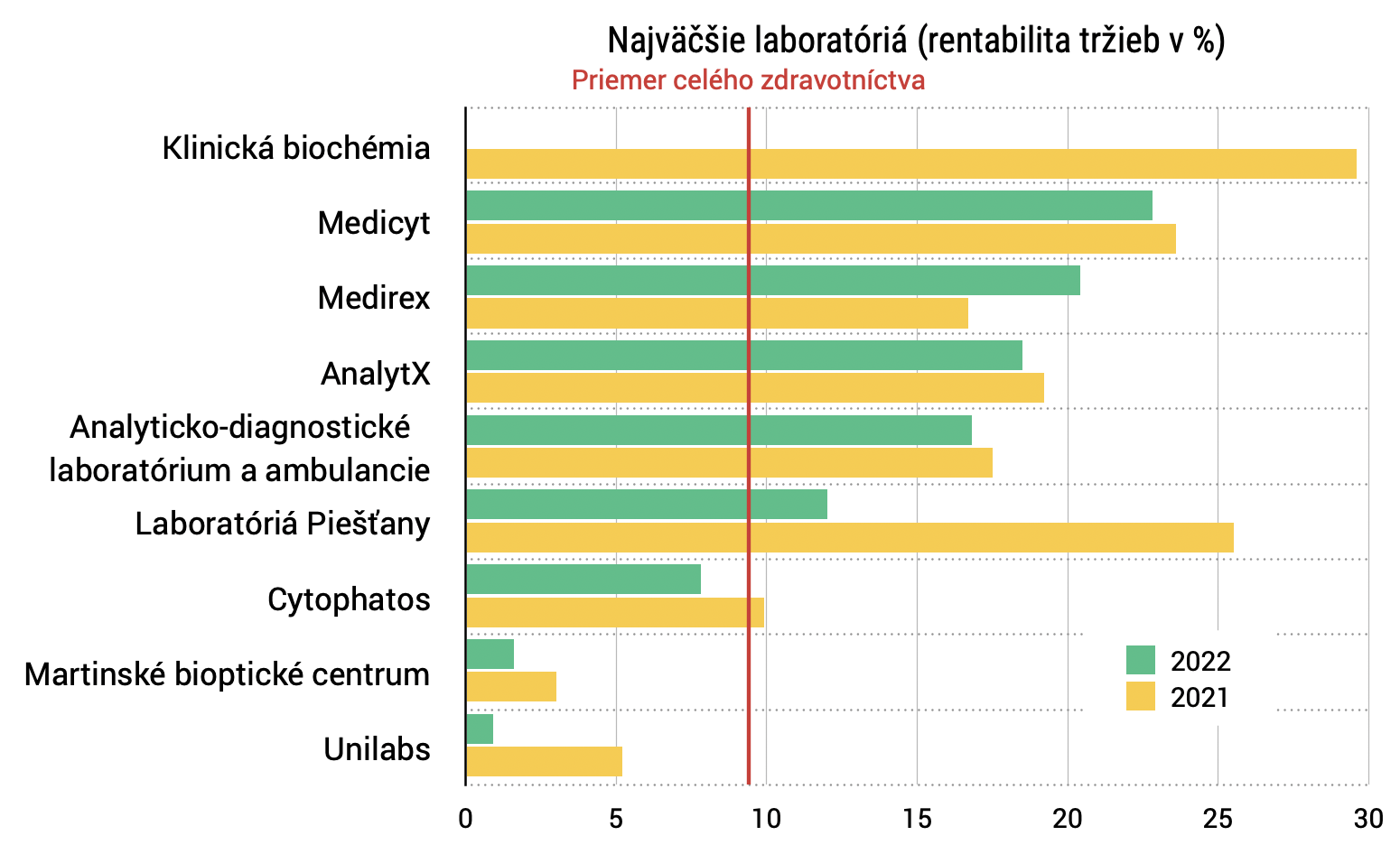

Tržby i zisky zdravotníckych spoločností (bez príspevkových a rozpočtových organizácií) potiahli vlani hlavne zubári a špecialisti. Vo finále však oba agregáty stúpli sektoru iba o pár percent, keďže tržby laboratórií sa po dvoch štedrých covidových rokoch vlani prepadli skoro o sedminu a čistý profit o štvrtinu (vo výsledkoch chýba ešte trhová trojka Klinická biochémia). Prepad profitu zaznamenali hlavne líder trhu švédsky Unilabs a trhová štvorka Synlab. Druhý Medirex, ktorý ovláda Nemec Hans Jakob Limbach a Pezinčan Radoslav Bardún, si však vďaka finančným výnosom udržal najlepší čistý profit v branži a rentabilitu tržieb posunul na vyše dvojnásobok priemeru celého zdravotníctva.

Na rozdiel od laboratórií priniesla covidová epidémia prevádzkovateľom kúpeľov pohromu, keď v roku 2020 popadali všetci do strát. Predvlani však zacítili teplo, ktoré sálalo hlavne zo štátneho rozpočtu (celkovú hodnotu dotácií v roku 2021 FinStat odhaduje na 10 miliónov eur). Vlani už kúpeľom podrástli tržby odvážnejšie. O vyše 40%, čím sa dostali presne na obraty spred pandémie. A hoci sa im čistý zisk späťnásobil, celkový profit 16-tich najväčších kúpeľov len mierne presahuje milión eur. Čo je rentabilita tržieb pod 0,8%. Z hlbokých strát sa totiž stále nevyhrabali najväčšie piešťanské kúpele, no i kúpele v Sliači, Turčianskych Tepliciach či Ružbachoch.

| 2022 | 2021 | |

| Klinická biochémia | 29,6 % | |

| Medicyt | 22,8 % | 23,6 % |

| Medirex | 20,4 % | 16,7 % |

| AnalytX | 18,5 % | 19,2 % |

| Analyticko-diagnostické laboratórium a ambulancie | 16,8 % | 17,5 % |

| Laboratóriá Piešťany | 12 % | 25,5 % |

| Cytophatos | 7,8 % | 9,9 % |

| Martinské bioptické centrum | 1,6 % | 3,0 % |

| Unilabs | 0,9 % | 5,2 % |

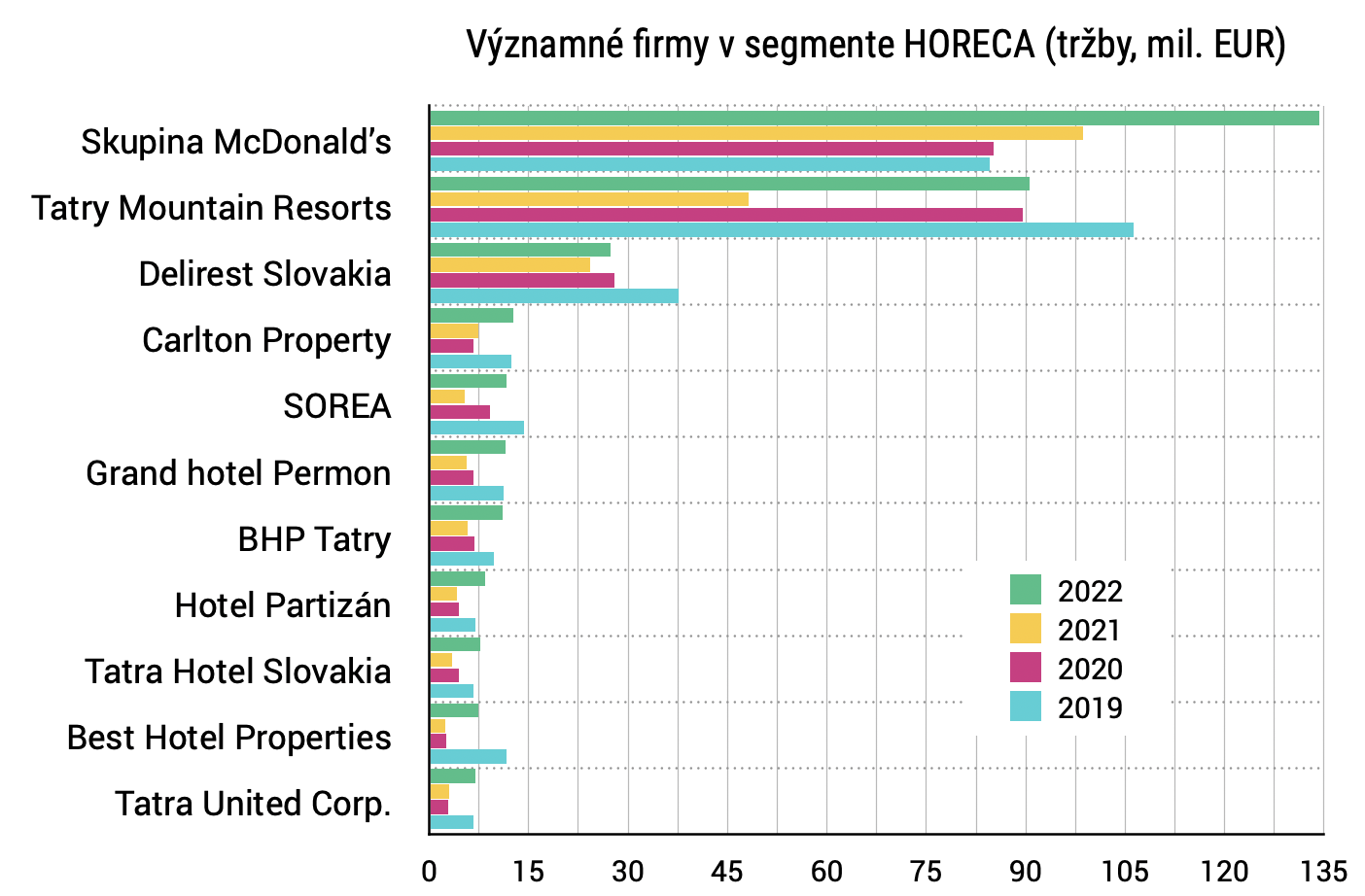

Reštaurácie sa stále kúpu v červenom mori

Úplne rovnaký šok ako kúpele zažívali v úvodnom pandemickom roku hotelieri. Zaznamenali druhú najväčšiu stratu po rafinácii ropy. A predvlani ju ešte viac prehĺbili. No aj pre opravné položky, ktoré vytvorila Best Hotel Properties, prevádzkovateľ 5-hviezdičkového Grandhotela River Park v Bratislave. V dôsledku ich rozpustenia, ale hlavne vďaka nárastu tržieb odvetvia o tri štvrtiny sa hotelový biznis vlani vynoril nad nulu. Do ešte vyššieho plusu by ju dostal Carlton Property, prevádzkovateľ 4-hviezdičkového hotela Radisson Blu Carlton, ktorý sa sám radí do odvetvia Prenájom vlastných nehnuteľností, hoci tržby z hotelových činností mu prevyšujú 50% obratu.

Podobnú trajektóriu kreslil reštauračný biznis. A hoci mu už tržby stúpli vlani o pol miliardy eur, čiže o polovicu, odvetvie sa ako jedno z mála stále kúpe v červenom mori. Výnimkou sú spoločnosti, ktoré zabezpečujú závodné stravovanie pre veľkých odberateľov (napríklad Medusa Services pre fabriky Volkswagenu alebo Top-relax pre nitriansku automobilku Jaguar Land Rover) a fastfoody. Hlavne americký McDonald’s so sieťou franchisingových partnerov. Spoločné tržby im stúpli o viac ako tretinu a čistý profit až o 45% na nový historický rekord (13 miliónov eur).

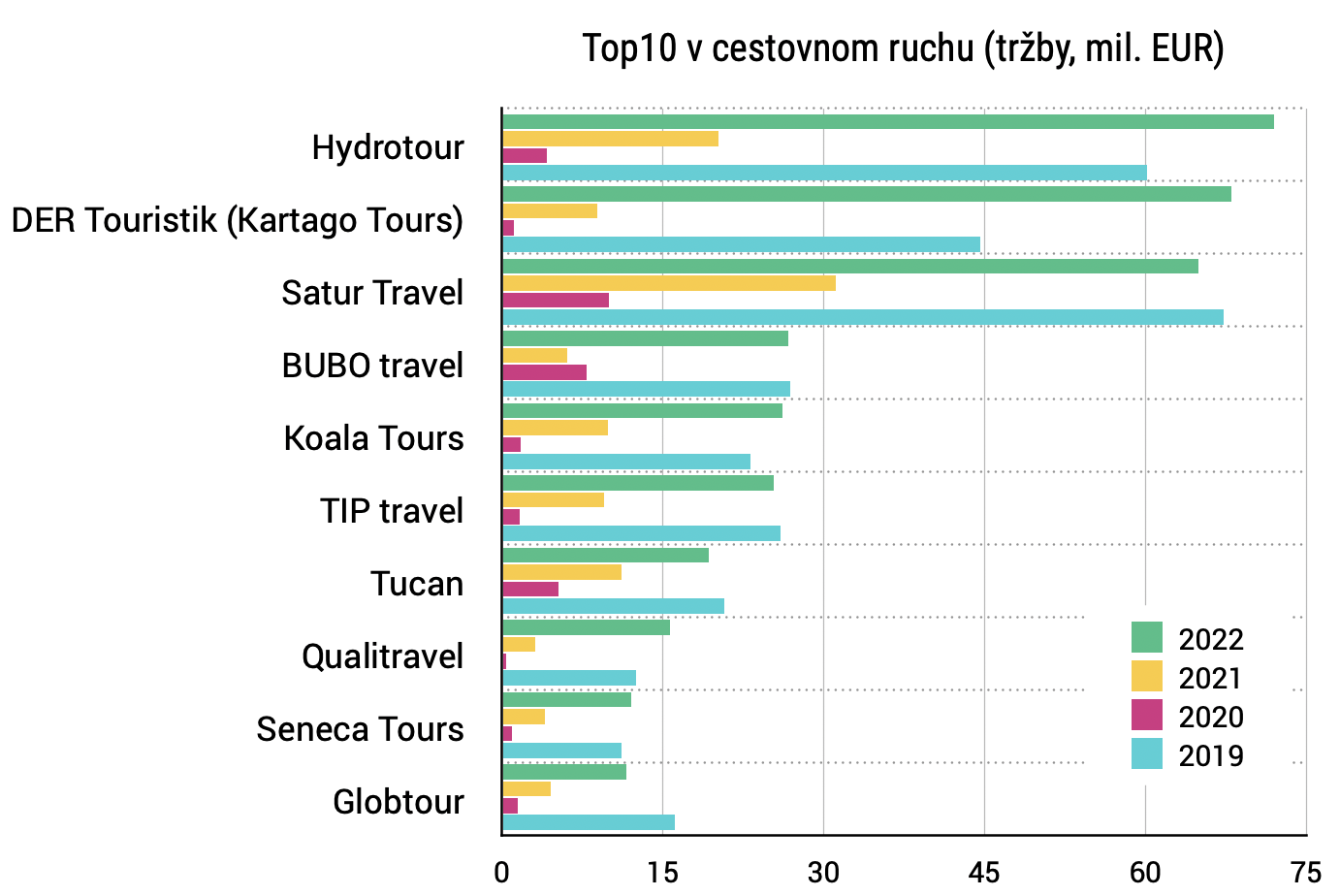

Branža cestovných kancelárií a agentúr prestala v roku 2020 skoro existovať. Z hlbokej straty sa o rok neskôr síce vyhrabala, ale až vlani dosiahla parametre, na ktoré bola zvyknutá pred pandémiou. Tržby medziročne totiž takmer strojnásobila a čistý zisk vytiahla bezmála na šesťnásobok. Profit odvetvia potiahli hlavne Satur a Bubo, hoci obe cestovky ešte za svojimi tržbami z roku 2019 mierne zaostávali. Naopak, Der Touristik (pôvodne Kartago Tours) svoj predpandemický obrat síce výrazne tromfol, ale padol pritom do straty, ktorú musel financovať doplnením kapitálových fondov.

| 2022 | 2021 | 2020 | 2019 | |

| Skupina McDonald’s | 134,3 mil. € | 98,6 mil. € | 85,2 mil. € | 84,5 mil. € |

| Tatry Mountain Resorts | 90,5 mil. € | 48,2 mil. € | 89,6 mil. € | 106,2 mil. € |

| Delirest Slovakia | 27,3 mil. € | 24,2 mil. € | 27,9 mil. € | 37,6 mil. € |

| Carlton Property | 12,7 mil. € | 7,4 mil. € | 6,7 mil. € | 12,4 mil. € |

| SOREA | 11,7 mil. € | 5,3 mil. € | 9,1 mil. € | 14,3 mil. € |

| Grand hotel Permon | 11,5 mil. € | 5,7 mil. € | 6,6 mil. € | 11,2 mil. € |

| BHP Tatry | 11,1 mil. € | 5,8 mil. € | 6,8 mil. € | 9,8 mil. € |

| Hotel Partizán | 8,4 mil. € | 4,1 mil. € | 4,5 mil. € | 6,9 mil. € |

| Tatra Hotel Slovakia | 7,7 mil. € | 3,5 mil. € | 4,5 mil. € | 6,6 mil. € |

| Best Hotel Properties | 7,4 mil. € | 2,4 mil. € | 2,5 mil. € | 11,7 mil. € |

| Tatra United Corp. | 7 mil. € | 3,0 mil. € | 2,8 mil. € | 6,6 mil. € |

| 2022 | 2021 | 2020 | 2019 | |

| Hydrotour | 72,0 mil. € | 20,2 mil. € | 4,2 mil. € | 60,1 mil. € |

| DER Touristik (Kartago Tours) | 68 mil. € | 8,9 mil. € | 1,1 mil. € | 44,6 mil. € |

| Satur Travel | 64,9 mil. € | 31,1 mil. € | 10,0 mil. € | 67,3 mil. € |

| BUBO travel | 26,7 mil. € | 6,1 mil. € | 7,9 mil. € | 26,9 mil. € |

| Koala Tours | 26,2 mil. € | 9,9 mil. € | 1,8 mil. € | 23,2 mil. € |

| TIP travel | 25,3 mil. € | 9,5 mil. € | 1,7 mil. € | 26,0 mil. € |

| Tucan | 19,3 mil. € | 11,2 mil. € | 5,3 mil. € | 20,7 mil. € |

| Qualitravel | 15,7 mil. € | 3,1 mil. € | 0,4 mil. € | 12,5 mil. € |

| Seneca Tours | 12,1 mil. € | 4,0 mil. € | 0,9 mil. € | 11,2 mil. € |

| Globtour | 11,6 mil. € | 4,6 mil. € | 1,5 mil. € | 16,1 mil. € |

Krásne zisky, aj vysoké dane

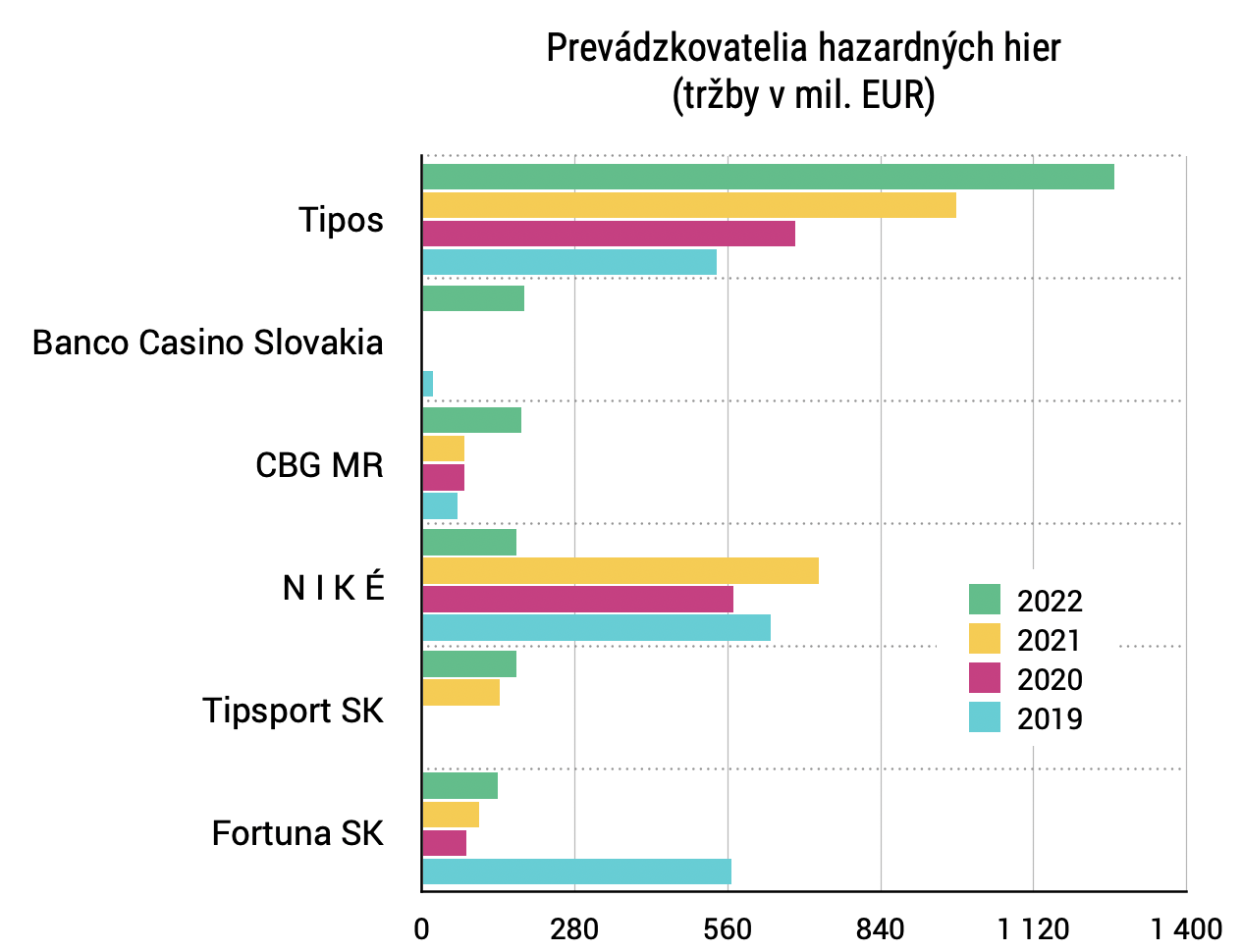

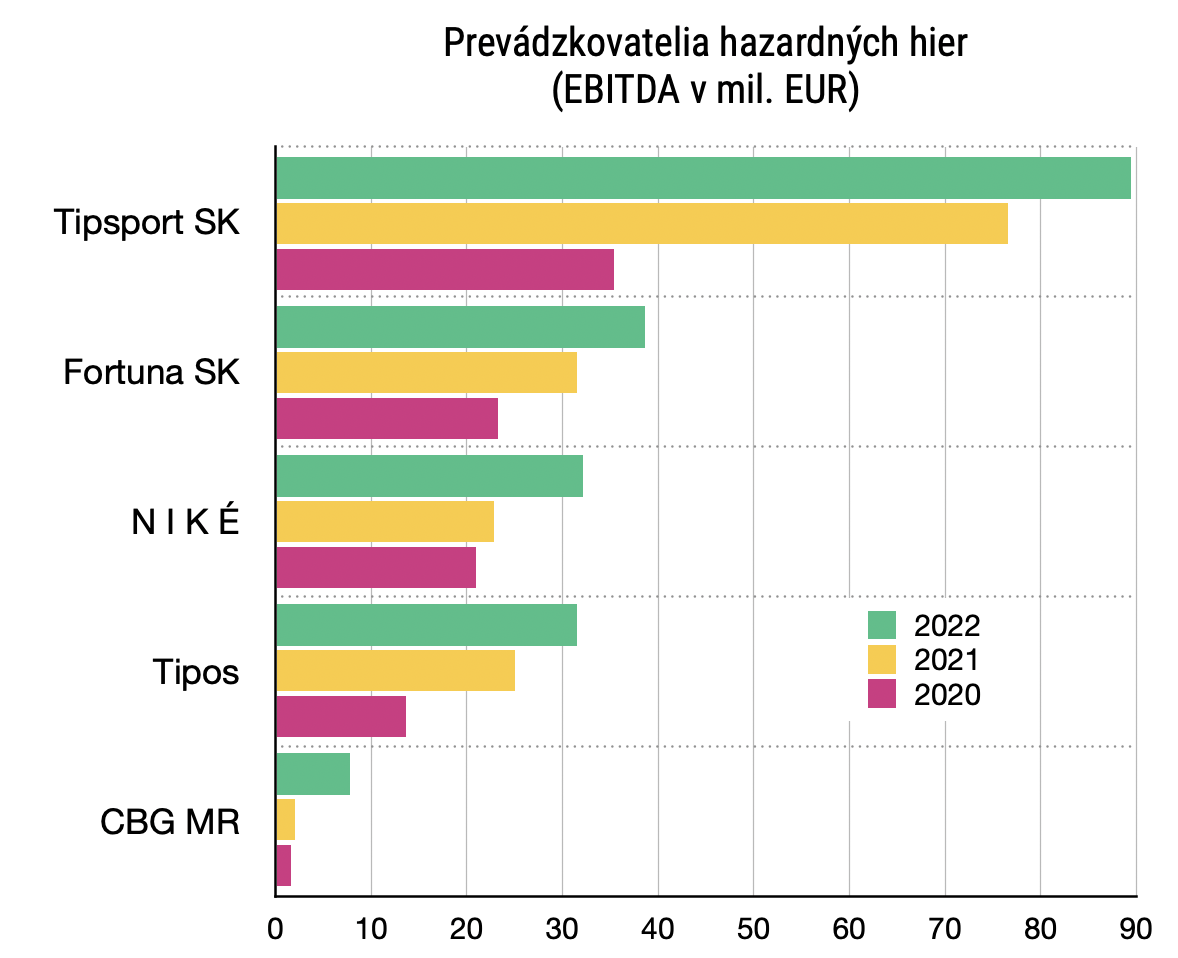

Ak niekomu v slovenskej ekonomike padajú pečené holuby do úst, tak poskytovateľom hazardných hier. To FinStat napísal pred rokom. Už to však neplatí iba pre štvoricu dominantných hráčov, ktorí prevádzkujú internetové kasína, športové stávky či predaj výherných žrebov. Ale aj pre prevádzkovateľov kasín a herných automatov. Kým top štvorka sa na lanskom zisku podieľa 70 percentami, jej podiel na medziročnom zlepšení profitu v hazarde je len štvrtinový.

Práve sektor kasín a herných automatov sa totiž vyhrabal zo strát, ktoré mu privodili pandemické regulácie. Celkový zisk odvetvia herní a stávkových kancelárií tak vlani vystrelil o 133% nad 200 miliónov eur. No treba zároveň dodať, že táto branža odvádza porovnateľné peniaze do štátneho rozpočtu. Na poplatkoch to vlani bolo 270 miliónov eur a na daniach z príjmov vyše 50 miliónov eur.

Zároveň treba zopakovať, že hazard je jedno z mála odvetví, kde tržby nie sú parameter, ktorý by identifikoval lídra trhu. Cez top štvorku pretečú miliardy eur. Každý firma však o nich účtuje inakšie. A ešte sa to aj z roka na rok mení. Ako vlani, keď po Fortune pristúpila k zmene metodiky aj Niké, ktorej tak tržby „padli“ na štvrtinu. Relevantným ukazovateľom je preto EBITDA alebo čistý zisk. Oproti predpandemickému roku 2019 je čistý zisk „Veľkej štvorky“ (Tipsport, Fortuna, Niké, Tipos) viac než štvornásobný. Za uplynulých päť rokov na Slovensku zarobila bezmála 389 miliónov eur.

| 2022 | 2021 | 2020 | 2019 | |

| Tipos | 1 266,8 mil. € | 978,4 mil. € | 683,4 mil. € | 539,8 mil. € |

| Banco Casino Slovakia | 188,0 mil. € | 0 mil. € | 2,3 mil. € | 20,9 mil. € |

| CBG MR | 182,7 mil. € | 78,8 mil. € | 77,2 mil. € | 66 mil. € |

| N I K É | 173,6 mil. € | 727,2 mil. € | 569,8 mil. € | 638,5 mil. € |

| Tipsport SK | 173,4 mil. € | 142,8 mil. € | 0,1 mil. € | 0,1 mil. € |

| Fortuna SK | 139,6 mil. € | 104,5 mil. € | 81,5 mil. € | 566,5 mil. € |

| 2022 | 2021 | 2020 | |

| Tipsport SK | 89,4 mil. € | 76,6 mil. € | 35,4 mil. € |

| Fortuna SK | 38,6 mil. € | 31,5 mil. € | 23,3 mil. € |

| N I K É | 32,1 mil. € | 22,8 mil. € | 21,0 mil. € |

| Tipos | 31,5 mil. € | 25,0 mil. € | 13,6 mil. € |

| CBG MR | 7,8 mil. € | 2,0 mil. € | 1,6 mil. € |